Финансовые пирамиды в интернете, реально платят

Содержание:

- Крах МММ в августе 1994 года

- Российские примеры

- История первых финансовых пирамид

- Виды финансовых пирамид

- Как рушатся финансовые пирамиды

- Что такое финансовая пирамида?

- Преодолеть страх инвестирования. Рекомендации психолога

- Самые известные пирамиды в мире

- Финансовая пирамида в интернете

- План действий, когда вложились

- Если вы уже попались на удочку…

- Виды финансовых пирамид

- Финансовая пирамида VS сетевой маркетинг: учимся видеть разницу

Крах МММ в августе 1994 года

Империя МММ стремительно росла. В Правительстве стали волноваться, что доход Мавроди составлял уже 1/3 годового дохода всей страны.

27 июля 1994 г. был первый звоночек, что что-то не так. Сергей Мавроди резко обесценивает свои билеты и акции до цены номинала. Взамен он обещал увеличить темпы прибыли по ним в 2 раза. На тот момент это было 400% в месяц.

Мавроди приглашают на заседание Правительства 3 августа 1994 г, но он не приходит. На следующий день в прямом эфире его квартиру штурмом взял спецназ. Основание было неуплата налогов. Предположительная сумма неуплаты 50 млрд рублей.

Фактически 4 августа 1994 г. закончилась эра пирамиды МММ. Свидетели тех событий говорят, что все деньги из хранилищ вывезли 17 камазов.

Обманутые вкладчики пришли к Белому дому 19 августа 1994 г. с призывом освободить Мавроди, но это не помогло. МММ рухнул безвозвратно.

2 сентября 1994 г. была запрещена реклама МММ на государственных каналах. Но она ещё продолжала транслироваться на НТВ и ТВ-6.

Неожиданно Мавроди зарегистрировали в качестве депутата. Это дало ему возможность выйти на свободу. 30 октября 1994 г. он был избран в Государственную Думу. Офисы МММ стали офисами депутата Государственной Думы и получили статус неприкосновенности.

Но недолго ему предстояло быть на свободе. Уже 6 октября 1995 г. по представлению Генпрокуратуры Мавроди единогласно был лишён депутатского мандата.

Итоги

Количество граждан потерявших свои вложения в МММ составляет порядка . Сумма инвестиций подсчитать невозможно, но почти с уверенностью можно сказать, что эта сумма превышает .

Российские примеры

Советский популяризатор науки Я. И. Перельман в «Живой математике» описывает вариант «пирамиды» как организацию акции, имевшую место в дореволюционной России, по покупке велосипедов путём «веерного» сбора денег по переписке.

Примеры из новейшей истории:

- В 1992 году начал свою деятельность АОЗТ «Русский дом Селенга», который в последней своей стадии превратился в финансовую пирамиду. До 1997 года контракты заключило около 2,5 млн человек на сумму почти 3 триллиона неденоминированных рублей.

- В 1993 году АООТ «МММ» зарегистрировало свой первый проспект эмиссии акций, которые начали активно продавать в феврале 1994 года. Деятельность «МММ» впоследствии была охарактеризована как финансовая пирамида, от которой пострадало по разным оценкам 10-15 миллионов вкладчиков.

- В 1993 году появилась ТОО «Инвестиционная компания „Хопёр-Инвест“», которая просуществовала до 1997 года и задолжала 8 млрд неденоминированных рублей.

- В 1993—1994 годах компания «Властилина» в Московской области обманула вкладчиков на сумму 550 млрд руб.

- Также одновременно с «МММ» действовала компания Негосударственный региональный пенсионный фонд «Север», финансовая пирамида в виде пенсионного фонда.

- В 1993—1998 большую популярность получили Государственные краткосрочные облигации (ГКО). Государство вынуждено было занимать деньги с целью финансировать выплаты и проценты по ранее сделанным долгам (внешнему и внутреннему, частью из которого являлись сами ГКО). Для привлечения новых средств государство было вынуждено непрерывно наращивать ставку заимствований. Дефолт 1998 года был связан с тем, что новые выпуски ГКО не покупали даже с доходностью в 300 % годовых, выплаты по старым долгам стали невозможными.

- В 1996 году банк «Чара» превратился в финансовую пирамиду.

- В 2005—2010 годах корпорация «Интвей» (Intway World Corporation) имела филиалы практически во всех крупных городах России, а также на Украине и в Казахстане. Организаторами оказались российские граждане. Компания позиционировала себя как «МЛМ-структура» в финансовой сфере. «Товаром» выступали «бизнес-пакеты», ценные бумаги, фиктивные биржи в Интернете и продукты, якобы защищающие от болезней и вредных излучений. По оценкам экспертов, жертвами мошенников стали десятки тысяч граждан в России, на Украине и в Казахстане.

В настоящее время примерами финансовых пирамид в России являются:

- «Бинар» (MyBinar), его наследник «программа NewPRO» и её клон «программа SuperProgik».

- МММ-2011 — новый проект основателя АО «МММ» Сергея Мавроди, запущенный им в январе 2011 года и закрытый в июне 2012.

- МММ-2012 — финансовая пирамида, основанная Сергеем Мавроди 31 мая 2012 года.

- Give1 Get4 — финансовая пирамида, маскированная под социальный проект и передачи подарков.

- SETinBOX — финансовая пирамида, замаскированная под платную социальную сеть, предоставляющую скидки пользователям, является последовательницей Talk Fusion.

- Goldenbirds — сетевая финансовая пирамида в форме браузерной игры.

- Кэшбери — признана финансовой пирамидой в сентябре 2018 года — реальных экономических действий компания не вела, но обещала доходности до 600 %, что привлекло несколько десятков тысяч человек.

Только 16 февраля 2016 года Государственная Дума приняла во втором чтении законопроект об ответственности за организацию финансовых пирамид.

9 марта 2016 года изменения в Кодекс Российской Федерации об административных правонарушениях ввели ответственность за деятельность по привлечению денежных средств при отсутствии инвестиционной или предпринимательской деятельности

История первых финансовых пирамид

Как уже было упомянуто раньше, финансовые пирамиды древние, как мамонты (ну… почти). И каждый, кто их использовал, считал, что придумал их именно он. Наверное, это тешило самолюбие. А вот как мошеннические схемы, они были признаны только в 70-годах прошлого века. Первой компанией, «поплывшей» в этом направлении, считается АО (акционерное общество) «Организация Индий», основанная Джоном Ло. Цель была чиста (по плану) — освоение реки Миссисипи. По факту денег поступило мало. А их большая часть уходила на покупку облигаций.

Но плюс такого предприятия очевиден. Джону Ло удалось погасить практически все внешние долги Франции. Хоть реку он и не освоил, но страну спас. Ну а дальше, как в самых страстных романах, держатель облигаций пускает «утку», что бумаги поднимутся в цене. Это вызывает ажиотаж. Уже через полгода их стоимость «переваливает» изначальную в несколько раз.

И понеслось. Франция штампует бумажные деньги, цена на бумаги растет со скоростью света… А финал, увы, пшик — эта гигантская система рушится. Впрочем, чего еще было ждать от пирамиды?

Ну а потом «пирамидная лихорадка» охватила весь мир. 1919 год — Чарльз Понци в США организовывает масштабную аферу. 1990 — Мавроди со своей МММ. Пирамиды запрещены во многих странах: Мексика, Италия, Канада, Казахстан, Германия, Польша, Россия. А в Китае за такую деятельность предусмотрена смертная казнь. Но для некоторых деньги важнее жизни.

Причины и последствия финансовых пирамид

Рассмотрим причины появления финансовых пирамид.

- Свободный доступ на рынок ценных бумаг.

- Эти структуры «вне закона».

- Улучшения жизненных условий населения.

- Экономический рост превышает уровень инфляции.

- Завоевание рыночной экономикой передовых позиций в мире.

- Развитие институтов инвестирования и управления финансами.

- Неграмотность населения в экономических вопросах и нежелание их изучать.

А какие последствия несет за собой создание финансовых пирамид? Только крах, разрушение и сломанные судьбы. От такого рода мероприятий страдают обычные люди, ищущие пути выживания в этом мире.

Виды финансовых пирамид

Первые финансовые пирамиды в России появились в начале 90-х годов, с широко известной пирамиды «МММ» и ее идеолога С. Мавроди.

С тех пор и по настоящее время финансовые пирамиды видоизменялись, подстраиваясь под современные реалии. При этом, суть всех финансовых пирамид оставалась прежней – мошенническая деятельность, направленная привлечение и последующее хищение денежных средств у вкладчиков или у членов пирамиды.

И, если раньше финансовые пирамиды в большинстве были направлены на «приумножение» вашего дохода, помните рекламу «я не халявщик, я – партнер!», или на возможность купить машину или квартиру за дёшево, «принеси сегодня деньги, а завтра ты уже можешь переехать в новую квартиру», то в наши дни финансовые пирамиды дополнились «антикредитными агентствами».

О таком виде финансовой пирамиды поговорим подробнее.

Финансовая пирамида по типу «антикредитное агентство»

Не секрет, что возможность быстрого получения кредитов и вполне естественное желание каждого человека жить лучше, приобретая такие желанные в быту вещи, от автомобиля до дорогостоящей кофемашины, возможность жить «не по средствам», привела многих наших соотечественников в состояние кредитной кабалы.

Этим и воспользовались особо предприимчивые мошенники. Суть их действий свелась к предложению выкупить у клиента все его долги за 20 – 30 % от суммы задолженности перед банком. То есть, представители финансовой пирамиды предлагают вам доплатить треть вашей задолженности по кредитам за то, что фирма впоследствии погасит ваши долги перед банками!

Фактически же, все происходит совершенно не так, как вам обещают такие улыбчивые и такие милые сотрудники фирмы. Мало того, что вы дополнительно отдадите, а правильнее сказать – подарите свои деньги этой фирме, вы, не смотря на уверения работников фирмы, останетесь должны банку.

Никаких юридически значимых договоров на руки вам не дадут, да и деньги, которые вы подарили мошенникам, вы могли бы направить на погашение своего кредита.

Яркий представитель такой фирмы – пирамиды – ООО «ДревПром», название – как раз для «горе – Буратин», жаждущих легких денег. Эта фирма смогла обмануть многих жителей Башкирии.

Информация из официальных источников:

«Сколько людей попались на удочку ООО “ДревПром”, пока точно не знает даже полиция. Но то, что желающих не платить по долгам и жить за чужой счет немало, никто не сомневается. На это и был расчет создателей “ДревПрома”. Они обещали своим клиентам погашать их банковские кредиты, если люди внесут в кассу общества 20-30 процентов от суммы займа. Первым клиентам повезло: их кредиты погасили. Многие посоветовали схему своим друзьям, да и сами вновь обратились в банк и понесли “продавать” долги в “ДревПром”. Безусловно, некоторые клиенты фирмы подозревали, что ввязываются в сомнительную аферу. Но большинство надеялись, что их долги все-таки оплатят, и сильно удивились, получив извещение о начисленных штрафах и пени.

Конечно, желательно запомнить все возможные виды финансовых пирамид, и научиться их своевременно распознавать. При этом, для того, чтобы распознать финансовую пирамиду, и не вкладывать в нее свои сбережения, бывает достаточным знать несколько основных признаков финансовых пирамид.

Как рушатся финансовые пирамиды

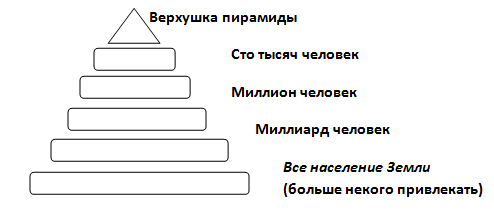

Печалька наступает в тот момент, когда снизу привлекать уже становится некого. Люди кончились «на районе», или на всей планете. Но рано или поздно люди кончаются. Даже если привлечь в пирамиду все семь миллиардов жителей Земли, включая младенцев и папуасов Новой Гвинеи.

Представьте себя на месте одного из участников самого нижнего слоя такой пирамиды. Вы исправно платите деньги на верх каждый месяц. Но сами никаких денег не получаете, потому что «снизу» уже просто никого нет. Не с кого взять денег, чтобы покрыть свои вложения с процентами.

Что вы будете делать в такой ситуации? Совершенно верно – вы просто перестанете платить. И все люди из вашего слоя сделают тоже самое. Теперь в ситуации последнего слоя окажется тот слой, который был предпоследним. Им тоже никто не платит «снизу». И они тоже перестают платить.

И вот тут, слой за слоем, пирамида начинают сгорать, как в детской игре Тетрис. Очень быстро вся пирамида «схлопывается» снизу вверх. Организаторы пирамиды аккумулирует в своих руках практически все деньги участников и закрывают лавочку. Какой-то минимальный процент участников успевает нагрести из тонких денежных ручейков снизу, чтобы отбить свои вложения. Но 99% вложившихся навсегда теряют свои деньги.

Начинаются банкротства, суициды, развалы семей… Но организаторов пирамиды все это уже не интересует. Они свои деньги поимели и отдыхают заграницей.

А теперь давайте рассмотрим на примерах несколько вариантов организации таких пирамид. Все они чем-то похожи, но есть и различия.

Что такое финансовая пирамида?

В египетской философии в такой форме всегда хоронили представителей династии фараонов, а говоря о том, что такое финансовый ее вид, часто отождествляют это понятие тоже с завершением жизни, но определенного инвестиционного проекта. Сегодня подобные инвестиционные проекты во многих странах запрещены законом, но при этом все равно появляются на рынке.

Вместе с этим, никто же не принуждает инвестора принять участие и выбрать один из хайп проектов, о которых я уже писала, и он добровольно решает рискнуть, попробовать свои силы в такой авантюре. Хотелось бы сразу уточнить, что, в 99% случаев, инвестор самостоятельно и добровольно принимает решение стать участником системы без какого-либо влияния.

Финансовые пирамиды приобретают популярность в тех странах, где наблюдается переход от одного вида экономики к другому или катастрофическая инфляция.

Преодолеть страх инвестирования. Рекомендации психолога

Если все же еще не можете решиться инвестировать, ищите причины опасений в своей голове. По мнению психологов, это может быть последствием пережитых кризисных событий. Опыт с финансовыми пирамидами, с приватизацией и ваучерами в 1990-х, «народными IPO» «Роснефти», СберБанка и ВТБ, обесценивания вкладов, обвала рубля, краха банков и т. д. Негативный опыт переходит в предубеждение, что тратить деньги — это плохо. Человек начинает постоянно бояться ошибки при обращении с деньгами.

Практикующие психологи рекомендуют задать вопрос самому себе о том, чего вы на самом деле боитесь. А затем еще один: «Что самого страшного случится, если у меня будет много денег?»

И наконец, чтобы взглянуть на мир инвестиций по-другому, можно почитать:

- Джордж Клейсон, «Самый богатый человек в Вавилоне»;

- Роберт Кийосаки, «Богатый папа, бедный папа»;

- Саидмурод Давлатов, «Психология богатства. Я и деньги»;

- Джон Кехо, «Подсознание может все», «Деньги, успех и вы»;

- Джен Синсеро, «Не ной».

Остальные уроки по инвестициям вы можете найти в нашем разделе Обучение.

Анна РОДИНА для Banki.ru

Самые известные пирамиды в мире

Рассмотрим ТОП мировых инвестиционных компаний.

Пирамида Медоффа

В Madoff Investment Securities вложили сбережения более миллиона человек. Обман вскрылся лишь во время кризиса 2007 г., когда многие вкладчики попросили вернуть свои деньги (около 7 млрд долларов). Средств для этого в организации не оказалось.

Ни один человек в Америке не смог обнаружить «развод» долгие годы (фирма работала в течение 16 лет). Если бы компания существовала в 2019 г., то и сейчас мало бы кто раскусил мошенничество

Все по тому, что Медофф действовал очень осторожно и не обещал золотых гор

Акции Лу Перлмана

Trans Continental Airlines Travel Services появилась в 1981 г., ее основателем был Лу Перлман. Помимо этого, он являлся владельцем еще десятка аналогичных фирм. Однако компании существовали лишь формально на бумагах, на самом деле их не было, они не вели никакую деятельность.

Это не мешало Перлману продавать акции и доли фирм более 20 лет. Никто и подумать не мог, что мужчина является мошенником. За свою преступную деятельность он привлек больше $ 300 млн.

Европейский Королевский клуб

Основан в 1992 г. Дамарой Бертгес и Хансом Шпахтхольцем. Был очень влиятельным в сфере финансов.

Участники Европейского клуба могли приобрести «письмо», которое расценивалось как акции. Бумаги стоили 1400 CHF.

Незаконные действия раскрыли спустя пару лет. За это время в проект вложили около 1 млрд долларов. Женщину осудили на 7 лет, а мужчину на 5.

Двойной Шах

Эту гениальную схему придумал и реализовал Саид Сибтул Хасан Шах из Пакистана. Некоторое время он жил в г. Дубай, после чего вернулся в родной город Вазирабад. Там он пустил слух, что управлял капиталом на фондовой бирже и делал это очень успешно.

Изначально ему поверила дюжина человек. Они вложились под гарантию, что их капитал возрастет в 2 раза. Молодой человек выполнил эти условия, и уже через 1,5 года его вкладчиками стали более 300 тыс. граждан. В кассе проекта находилось около 1 млрд долларов. Вскоре преступление было раскрыто, Шаха осудили.

Муравьиные фермы

В 1999 г. китайский предприниматель Ван Фэн основал фирму, деятельность которой заключалась в разведении целебных муравьев. Насекомые стояли $ 1500 и должны были приносить 32 % в год от вложенной суммы.

О Фэне писали в газетах, говорили на телевидении. Однако подтверждения лекарственных свойств муравьев так и не было. Организация рухнула, когда собрала свыше $ 2 млрд. Основателя задержали и приговорили к смертной казни.

Лекарство от СПИДа

Стратегию придумал известный человек — Барри Таненбаум. Он был внуком основателя крупной фармацевтической компании. Молодой человек предлагал вложиться в медикаменты и гарантировал огромную прибыль.

Собрав 1,5 млрд долларов Барри скрылся в Австралии. Мужчина до сих пор не понес наказания и причастность к мошенничеству отрицает.

Финансовая пирамида в интернете

С улучшением информационных технологий финансовые пирамиды переместились в интернет. И действуют там наряду с реальными способами заработать. Как мы уже говорили, реальные – это те, где всё же надо работать. Хотя бы минимально.

Почему интернет? Во-первых, найти и призвать к ответу организатора интернет-пирамиды очень сложно. Во-вторых, необходимая для привлечения участников реклама получается относительно дешёвой. В-третьих, расширяется охват пользователей: границы стран теряют значение. При этом вид финансовой пирамиды может кардинально отличаться от привычного. Это заманивает в сеть даже искушенного человека. Возьмём, к примеру, онлайн-игры для заработка. По сути, это те же финансовые пирамиды. И проблема в том, что нельзя угадать заранее, как долго продлится игра. Те, кто заходит в начале, могут на самом деле заработать. Те же, кто вносит деньги позже, рискуют остаться в дураках.

Заработок на хайпах

Хайп – это программа для инвестирования денег. Хайп-проекты обещают вкладчикам огромный доход и строятся на принципах финансовой пирамиды. В отличие от венчурных инвестиций, которые тоже очень рискованны, хайп не вкладывает средства в реальные проекты. Их суть – сбор денег, большая часть которых останется у организатора. Если вам дают гарантии возврата, не ведитесь на громкие слова. Да, некоторые успеют заработать. Но проигравшие в этой лотерее останутся у разбитого корыта.

Самое интересное в том, что почти все инвесторы понимают: проект – липа. Тогда почему они продолжают вложения? На просторах интернета мелькают статьи о том, как заработать на хайпах. Их авторы “раскрывают” все подводные камни и учат правильно вкладывать деньги. Для этого рекомендуют выбирать “правильные” хайп-проекты. “Правильность” хайпов они ищут и в скрипте, и в онлайн-поддержке, и даже в дизайне сайта. Все стремятся обойти систему, но удаётся это единицам.

План действий, когда вложились

Бывают ситуации, когда люди уже вложили деньги и только потом поняли, что это пирамида. Необходимо успокоиться, трезво оценить ситуацию и предпринять следующие действия:

- Обратиться в офис, куда передавались деньги или к человеку, пригласившему в проект. Намного больше шансов вернуть вклад, если имеются доказательства передачи денежных средств.

- Когда отказываются возвращать деньги, нужно предупредить, что обратитесь в Прокуратуру или суд.

- Если это не принесло результата, необходимо писать заявление в правоохранительные органы. Следствию помогут следующие материалы по делу: адрес и полное наименование фирмы, Ф.И.О. учредителей, приметы, что обещали, какую деятельность ведут и т.д. Чем больше улик, тем выше шансы найти мошенников. Дополнительно рекомендуется заручиться поддержкой опытных адвокатов.

Чем раньше напишете заявление, тем лучше. Если с этим затянуть, то высока вероятность, что мошенники скроются и их уже не найдут.

От угрозы вложить средства в финансовую пирамиду не застрахован никто. В большей степени риску подвержены студенты, пенсионеры, которые нуждаются в легких деньгах. Чтобы лучше понимать устройство мошеннических схем, посмотрите документальные фильмы на ютубе, прочитайте специальную литературу.

Если вы уже попались на удочку…

Во-первых, успокойтесь, не скандальте.

Во-вторых, потребуйте вложенные деньги полностью вернуть, что называется, «по-хорошему». Будьте настойчивы и спокойны. Предварительно можно изучить свои права, заучить статью УК РФ о мошенничестве. Когда человек юридически подкован, им сложнее манипулировать.

В-третьих, если потребуется, обращайтесь в правоохранительные органы.

И напоследок…

Если вы считаете, что в начале существования проекта можно заработать, мы вам скажем: «Да, можно». Но подумайте: сознательно участвуя в таких махинациях, не становитесь ли вы соучастником? Ведь на том несчастном конце пирамиды может оказаться любой, в том числе и близкий вам человек. И даже вы, если бы вас пригласили, к примеру, на год раньше.

Помните, что равновесие в мире всегда восстанавливается, и вам непременно вернется ваша жажда быстрого обогащения за чужой счет.

Будьте внимательны ко всем денежным мероприятиям, кто владеет информацией – владеет миром.

Виды финансовых пирамид

Желание пассивного дохода — вполне понятно, но при этом необходимо отдавать себе отчет и наперед анализировать риски. Бернард Мейдофф, автор одной из наиболее крупных афер в мире, ущерб вкладчиков которой превысил 64,8 млрд. долларов, стал знаменитый не потому, что на протяжении 13 лет предлагал вкладываться инвесторам под 12-13% годовых в инвестиционный фонд, а тем, что сказал, что бизнес — это одна сплошная ложь. В какой-то мере я с этим согласна, и думаю, что основные различные виды пирамид это и иллюстрируют.

Одноуровневые

Принцип работы прост и эффективен:

- Проводится реклама с легендой площадки;

- Привлекаются средства;

- Выплаты происходят, пока сумма новых вложений перекрывает суммы выплат.

Средства вкладчиков попадают непосредственно организатору и он выплачивает дивиденды.

Многоуровневые

В этом случае есть главный организатор, а также дилеры, которые работают на привлечение. По сути, сетка становится многоуровневой, и кроме обещанной прибыли за счет вложений можно получать реферальные честно заработанные проценты. Как правило, срок работы короткий и система работает до тех пор, пока есть новые вклады. Основная особенность — нет ключевого центра взаимодействия.

Матричные

Ключевая концепция — в придумывании базовой легенды, рабочей истории, которая привлекает инвесторов. Автором и первым реализатором выступил сам предприимчивый итальянец Понзи. Суть в том, что организатор получает взносы, но не напрямую и не через посредников, а с разных точек и в разное время. Подобные проекты, работающие по такой схеме, могут достаточно долго просуществовать на рынке, и сложно определить основного организатора.

Хайп

Это слово вошло в лексикон не только бунтующей молодежи, но и грамотных людей, которые сумели выстроить свою жизнь таким образом, чтобы регулярно получать пассивный доход. Так мы часто называет проекты с высокими рисками в сети, но когда хайпы приносят солидную прибыль, сложно, особенно в первое время, остановиться и трезво оценить сложившуюся финансовую ситуацию.

Волшебные кошельки

Одна из наиболее старых, но проверенных схем пирамид. Если ранее речь шла о классическом бумажнике, то сегодня подобная схема работает и с электронными бумажниками Webmoney и Qiwi. Чем же она отличается от других пирамид?

Вам на почту приходит сообщение о том, что у кого-то есть чудо-кошелек, способный удваивать, а то и утраивать вашу прибыль, и все, что вам нужно — просто перевести на него средства в различных валютах. Далее развитие действий происходит в 2 сценариях:

- После отправки средств владелец чудо-кошелька пропадает;

- Вы отправляете для начала маленькую сумму, она реально удваивается, затем повторяете процедуру с большей суммой, деньги вновь поступают на счет, а когда решаетесь на отправку большой суммы, ваши деньги просто исчезают.

Финансовая пирамида VS сетевой маркетинг: учимся видеть разницу

В первую очередь сетевой маркетинг отличает наличие реального продукта. Сеть из дистрибьюторов – это лишь способ его продать. Те, кто в деле, получают доход от продажи товара, а не вложения других участников. Поэтому зарабатывают действительно все. И даже с этими отличиями сетевой бизнес часто подозревают в мошенничестве. Так, компании Amway пришлось несколько лет доказывать в суде, что их организация – это не финансовая пирамида.

Итак, сетевой маркетинг – это законная и не опасная схема. А ещё такие фирмы платят налоги и могут показать финансовые отчёты. Поэтому у государства нет к ним претензий.