Что такое фондовая биржа

Содержание:

- Самые частые ошибки

- Принцип работы биржи и терминология на ней

- Кто предоставляет доступ к валютным торгам онлайн (в реальном времени) — ТОП-3 популярных брокера 📋

- FAQ — часто задаваемые вопросы

- Пошаговая инструкция по регистрации на фондовой бирже

- Торговля на бирже предполагает выбор стратегии

- Торговля на бирже

- Пошаговые рекомендации для новичков

- Основы работы фондовой биржи

- Чем валютный рынок Форекс (Forex) отличается от других рынков: сравнительная таблица 📝

- Что такое валютная биржа — обзор понятия 📃

- Как выбрать надежного брокера

- Тренды и их типы

- Участники фондового рынка

- Вложение в валюту: во что вкладывать

- Шаг второй: Обучение работе с интерфейсом торгового терминала

Самые частые ошибки

Неправильное распоряжение капиталом. Многие новички прогорают после первой же сделки, т. к. ставят на нее сразу все, что имеют

Заключая сделку, помните о важном правиле, которому следуют опытные игроки – возможные потери от неудачной ставки не должны превысить порог в размере 5 % от общей суммы.

Незначительная сумма депозита. При ставке размером менее 150–200 долларов уложиться в рамки риск-менеджмента практически нереально

Если вам повезет, и вы сможете заключить сделку – прибыль будет совсем ничтожна. Главная ошибка новичков, в такой момент начать сильно завышать ставку. Именно в такие моменты чаще всего прогорают счета.

Отсутствие базы знаний и обучения. Мнение о том, что можно прочитать пару статей о биржах и смело идти в ряды трейдеров, не просто ошибочно, оно катастрофично для ваших будущих сделок и банка в целом. Без четкого понимания устройства работы рынка нет смысла туда идти с мыслью «а вдруг повезет и разбогатею!» – нет, не повезет.

Отношение к бирже как к развлечению. Приходя в торговлю, стоит четко обозначить для себя, что это не ставки на спорт, не онлайн-казино. Здесь нет везения и «удачных» дней. Только основательные знания и строгие расчеты.

Эмоции. Эта проблема касается отнюдь не только новичков, но и опытных игроков с многолетним стажем в торговле на биржах. После серии удачных сделок трейдер настолько верит в себя, что готов в следующий раз поставить все, что у него есть. И ставит. И «сливает» весь банк, а потом уходит в долги, чтобы отыграться. Такой замкнутый круг может продолжаться бесконечно. На бирже не место эмоциям. Только расчеты и трезвая оценка ситуации на рынке.

Неправильная стратегия или ее полное отсутствие. Нельзя хвататься за все стратегии подряд, только потому, что у кого-то они сработали. Не факт, что информация достоверна, а если и так, не факт, что вы разберетесь в ее механизме и она также удачно сработает у вас. К выбору стратегии необходимо подходить ответственно и тщательно выбирать варианты, предварительно тестируя каждый через демо-счет. В идеале провести такой ритуал не менее, чем на 80–100 сделках, чтобы убедиться, что она действительно работает.

Принцип работы биржи и терминология на ней

Трейдеру важно знать динамику торгов

Биржа — это тот же рынок. Другими словами, место, где встречаются покупатель и продавец. Прежде чем попасть на биржу, все активы проходят тщательную проверку, затем попадают в листинг — список активов, которые продаются. Чтобы компания попала в листинг, она обязана предоставить свои данные, которые должны соответствовать условиям данной площадки. Желающие попасть на биржу подают IPO заявку на первоначальное размещение акций, то есть, включение в список.

Как участники, так и все их действия на бирже, контролируются и проверяются централизованным органом управления или брокерами. Проверка обеспечивает безопасность сделки, но при этом соблюдается принцип конфиденциальности. Все биржи в этом плане весьма стандартизированы.

Роль брокера отличается на разных платформах. Он может проверять платёжеспособность покупателя и возможность сделки со стороны продавца. Также на некоторых биржах брокер может предоставлять кредитные средства. Существуют площадки, на которых брокер выполняет роль централизованного управления. Все активы продаются лотами. Лот — это минимальный объём актива, который покупается или продаётся на бирже. Одним лотом может быть как одна акция какой-либо компании, так и десять баррелей нефти. Биржа может вести торги как на одном рынке, так и на нескольких.

Кто предоставляет доступ к валютным торгам онлайн (в реальном времени) — ТОП-3 популярных брокера 📋

Порой выбрать хорошего брокера бывает непросто по причине наличия огромного количества компаний на российском финансовом рынке. Принять правильное решение помогают советы специалистов, которые составляют обзоры лучших брокерских компаний. Ниже представлен один из них.

1) FXclub

Forex Club действует на территории СНГ с 1997 года, он стал первым брокером здесь. С того времени Форекс клуб поглотил немало мелких участников рынка, вырос в крупную группу компаний.

Сегодня FXclub предлагает огромное количество инвестиционных программ, стратегий и условий, которые подойдут как новичкам, так и опытным трейдерам. Многие специалисты считают, что Форекс клуб предоставляет лучшую аналитическую поддержку трейдеров.

Среди услуг компании можно найти следующие:

- инвестиционные идеи;

- трейдинговые идеи и рекомендации;

- прогнозы от известного аналитического агентства;

- торговые сигналы;

- ежедневный анализ ситуации на валютном рынке.

Стимулирование клиентов осуществляется с использованием различных бонусных программ:

- на первое и каждое последующее пополнение торгового счета;

- проценты на остаток средств на депозите;

- за каждого привлеченного трейдера.

Зарегистрировавшись на официальном сайте брокерской компании, можно начать вести валютные торги в онлайн-режиме.

2) Финам

Одним из важнейших преимуществ брокера Финам является наличие лицензии, выданной российским Центральным банком. Трейдеры, зарегистрированные в Финам, могут работать не только с валютами, но и с ценными бумагами, эмитированными как в России, так и за рубежом.

Новичкам вряд ли удастся начать сотрудничать с Финам:

- Во-первых, за большинство обучающих курсов здесь придется платить.

- Во-вторых, минимальная сумма для открытия счета выше, чем у многих других брокеров.

3) Альпари

Альпари – брокер, который предоставляет своим клиентам качественные программы обучения. В первую очередь новичкам советуют пройти базовые курсы и только потом приступать к изучению программ, посвященных конкретным торговым стратегиям.

Предлагаемые в Альпари программы занятий могут быть:

- бесплатными (большинство программ);

- платными;

- условно-платными.

Условно-платные занятия являются уникальной разработкой брокера. Получить доступ к ним можно, пополнив счет на определенную сумму. В большинстве случаев достаточно внести на депозит 100 долларов.

Однако для более опытных трейдеров подойдут занятия, для доступа к которым потребуется пополнить счет на 1 000 долларов. При этом деньги не израсходуются и при первой необходимости их можно будет снять.

Новичкам при выборе брокера специалисты советуют обращаться к рейтингам от профессионалов. В этом случае не придется анализировать огромное количество характеристик для всех компаний. Достаточно изучить описание брокеров и выбрать подходящего.

FAQ — часто задаваемые вопросы

Новички на валютной бирже неизбежно сталкиваются с огромным потоком информации. Порой разобраться в ней бывает непросто, а вопросы копятся, как снежный ком.

Мы традиционно облегчаем нашим читателям задачу и экономим их время, отвечая на самые популярные вопросы.

Вопрос 1. В какое время проходят торги на валютной бирже?

Отличительной особенность валютной биржи является круглосуточное проведение торгов. Рынок закрывается только на выходные и праздники.

Естественно, получить максимальную прибыль удастся только во время активности на бирже. В часы затишья заработать вряд ли удастся.

Наибольшая активность на валютной бирже наблюдается в течение 3 основных сессий:

- Азиатская (Токийская);

- Американская (Нью-Йоркская);

- Европейская (Лондонская).

В таблице ниже представлено московское время открытия и закрытия каждой из названых сессий.

Таблица 3-х основных сессий валютной биржи и время (МСК) их работы:

| Сессия | Открытие | Закрытие |

| Азиатская (Токийская) | 2-00 | 12-00 |

| Европейская (Лондонская) | 11-00 | 20-00 |

| Американская (Нью-Йоркская) | 16-00 | 1-00 |

Из таблицы видно, что в течение суток есть часы, когда одновременно работают две биржи. Именно в это время активность на рынке максимальная. Среди сессий самой активной является Европейская.

Однако, волатильность валютных пар также зависит от дня недели и месяца:

- В середине недели (во вторник и среду) активность трейдеров наибольшая.

- В пятницу, а также в конце месяца многие спекулянты закрывают позиции, открытые в предыдущие периоды. Эти дни сложно поддаются анализу и прогнозированию.

Специалисты рекомендуют приостановить торговлю на время праздников, а также перед выходом важнейших новостей. В это время новичкам получить значительную прибыль бывает непросто.

Вопрос 2. Что представляет собой валютная биржа Форекс?

Стоимость различных денежных единиц находится практически в непрерывном движении. Благодаря этому трейдеры имеют возможность получать неплохую прибыль, работая на Форексе.

Самыми крупными участниками Форекс, которые в большинстве случаев диктуют тенденции, являются:

- центральные банки различных стран;

- крупные инвестиционные структуры.

В количественном выражении среди участников рынка преобладают мелкие трейдеры. Однако доля их финансовых вложений незначительна.

Точно определить объем совершаемых на Форексе сделок достаточно сложно. Но специалисты подсчитали, что в среднем ежедневный оборот валют достигает 3 триллионов долларов. При этом средний размер проводимых операций составляет почти 1 миллион долларов.

Тем не менее мелкие спекулянты имеют возможность участвовать в торгах, вложив гораздо меньшую сумму. Для этого им достаточно воспользоваться услугами посредников, называемых брокерами.

Пошаговая инструкция по регистрации на фондовой бирже

Рассмотрим на примере фондового рынка как открыть брокерский счёт и как начать зарабатывать на бирже.

Шаг 1. Регистрация у брокера

Необходимо зарегистрироваться у фондового брокера. Можно сразу у нескольких, никто не мешает открыть несколько брокерский счётов. Я работаю со следующими уже много лет:

Это одни из лучших брокеров с качественными услугами (тех.поддержка, доступный сервис, приложения для трейдинга). Комиссия за торговый оборот минимальная среди других компаний. Через них можно торговать всеми доступными финансовыми инструментами на бирже.

Форма регистрации у брокера выглядит так:

Шаг 2. Открытие брокерского счёта (ИИС или ЕДП)

Открыть брокерский счёт в личном кабинете можно в ЛК, нажав на ссылку «Открыть новый договор»:

При открытии необходимо выбрать тип счёта:

Новичкам следует начинать с простых вариантов счётов ЕДП и ИИС. Если думаете снимать прибыль или вывести деньги в ближайшее 1-2 года, то лучше открыть «единую денежную позицию» (ЕДП). Если же нет необходимости снимать деньги в ближайшие года, то можно открыть ИИС.

Рекомендую открыть ИИС для получения в дальнейшем налоговых привилегий. На нём доступны для торговли: валюта, акции, облигации, ETF и даже американские компании. Его лучше открыть быстрее поскольку для получения налоговых вычетов его можно закрыть лишь через три года. Его можно не пополнять, а просто открыть. Подробнее читайте в статьях:

Шаг 3. Пополнение и снятие денег с торгового счёта

Пополнение и снятие с брокерского счёта проводится без комиссии. Можно осуществлять наличными или безналичным переводом.

Снять деньги можно в любой момент с брокерского счёта без комиссии. Единственное ограничение есть по ИИС. Здесь нельзя снимать деньги частично, можно только полностью закрыть.

Шаг 4. Покупка/продажа ценных бумаг

Торговля на бирже происходит через торговые терминалы. Брокер предоставит к ним доступ.

Самым популярным терминалом является Quik (Квик). На нём можно совершать операции только через персональный компьютер:

Выбираете финансовый инструмент, который хотите приобрести и далее выставляете заявку. Устанавливаете цену и количество. Заявка моментально попадает на биржу:

Торговля на бирже предполагает выбор стратегии

Еще один важный момент для осуществления успешной торговли на бирже – это выбор правильной стратегии, подходящей именно вам. Опытный трейдер, как и новичок, может найти массу дополнительных вариантов либо остановиться на пяти основных, которыми пользуется большинство игроков ввиду их эффективности. Рассмотрим подробнее каждый метод.

Торговля по тренду

Тренд – это определенное направление движения котировок, которое является отражением ожиданий и размышлений участников рынка, заключающих сделки на рынке. Данный вариант самый простой и логичный. Поставив против него, любой трейдер просто вылетит с рынка и останется при этом незамеченным.

Инвестиционная стратегия

Такая стратегия представляет собой применение самых распространенных вариантов вложения финансовых средств на Форекс. Основной движок стратегии – это ПАММ-счета. Такой сервис наблюдается только у крупных брокерских компаний. С его помощью у трейдера появляется возможность анализировать все объекты для вклада инвестиций, удачно заключить сделку и получать стабильный доход.

Трейдинг с использованием паттернов

Паттерн – это графическая фигура, отражающая изменение цен. Она может показать, как в дальнейшем поведет себя тот или иной тренд – развернется или будет продолжать стабильное движение в том же направлении. Трейдинг с паттернами – это еще один хороший вариант для тех, кто только начинает нелегкий путь трейдера. Определение паттерна представляет собой не сложную задачу, для которой не требуется многолетнего погружения в тему.

Контртрендовый трейдинг

Неопытным игрокам такую стратегию применять не стоит, она больше ориентирована на профессионалов. Контртрендовый трейдинг представляет собой торговлю против трендов. Простыми словами – при падении стоимости сделки на торговой площадке создается сделка на покупку. Если движение не остановилось необходимо сделать еще одну сделку. Как только позиции начнут разворачиваться – ваша задача успеть закрыть предложение и вывести полученную прибыль, предварительно зафиксировав.

Что на счет минусов такой стратегии? Рынок имеет сложную внутреннюю систему, и его движение в одну сторону может продолжаться на протяжении длительного времени. В таком случае возможны достаточно крупные убытки.

СПРАВКА! Для поддержания вам потребуются дополнительные денежные средства. Такая стратегия одна из самых рисковых, шанс «слива» банка здесь выше, чем при выборе любой другой стратегии.

Трейдинг на новостях

Для новичков новостной трейдинг станет отличным вариантом, который не требует серьезной базы знаний и сможет существенно увеличить капитал. Задача игрока – тщательно следить за новостями, анализировать информацию и понимать, какое влияние она может оказать на рынок и его операции. Кроме того, стоит научиться отсеивать действительно серьезные и важные новости среди бесконечного шлака в интернете.

Торговля на бирже

При грамотном подходе к бирже и тщательному разбору ее механизма функционирования трейдеры могут сколотить целое состояние за относительно короткое время. Но так ли просто на самом деле умножать свой капитал с помощью бирж? Трейдер-новичок должен быть идеально «подкован» во всех вопросах, которые тем или иным образом касаются торгов и стратегий. Кроме того, у него должна быть определенная база знаний, которая поможет в несколько раз сократить возможные риски на первых порах. Иными словами, сначала нужно хорошо пополнить свой багаж знаний и только потом начинать загребать деньги лопатой.

Пошаговые рекомендации для новичков

Придерживаясь несложных правил для чайников, на бирже можно зарабатывать даже с нуля.

Для того чтобы стать профессиональным трейдером, нужно пройти 6 обязательных шагов:

- Выбор брокера.

- Регистрация.

- Установка терминала.

- Тренировочная торговля.

- Регистрация реального счёта.

- Увеличение торгового капитала.

Выбор брокера

В первую очередь, ищут надёжного брокера. Он предоставит платформу, где в онлайн-режиме отслеживают изменения на рынке и осуществляют торговлю.

Обращать внимание прежде всего нужно на:

- наличие лицензии,

- лидирующие позиции на рынке,

- минимальную сумму для открытия счета,

- возможность открыть счет онлайн,

- уровень квалификации персонала и тех. поддержку,

- наличие программы Quik и мобильных приложений,

- доступ к иностранным акциям и еврооблигациям,

- комиссии за обслуживание,

- стоимость маржинального кредитования.

Размер брокерской комиссии в среднем составляет 0,1% за сделку.

Для выбора наиболее подходящего варианта сравнивают торговые предложения разных компаний. Стоит обращаться к посредникам, которые предлагают заключать сделки на небольшую сумму, например, от 300 рублей. Новичку выгодно, чтобы компания предоставляла обучение и тренировку на демо-счёте. Так можно обезопасить себя от потери депозита.

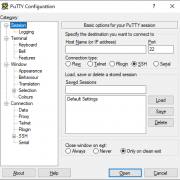

Установка терминала

Торговый терминал – площадка, подключённая к бирже. Здесь осуществляются сделки. Брокер предоставляет рабочую платформу только авторизованным пользователям.

Тренировочная торговля

Перед реальным инвестированием тренируются на виртуальных деньгах, используя демо-счёт. Уже через месяц становится понятно, как заработать на бирже.

Сумма на демонстративном счёте не должна превышать ту, которой трейдер готов рискнуть на реальном рынке.

Недостаток тренажёра ослабленные эмоции при виртуальной торговле. Ведь деньги на демо-счёте фантомные, поэтому рисковать ничем не приходится. На реальном рынке новичок не готов выстоять в стрессовой ситуации, потому и лишается денежных средств сразу после начала торгов.

Регистрация реального счёта

Если виртуальный счёт стабильно пополняется, пора приступать к реальной торговле. Это можно сделать, нажав несколько кнопок на сайте брокера. Иногда компании проверяют персональные данные, запрашивая скан паспорта – страницу с фото и прописку.

После открытия счёта требуется внести на него деньги.

Увеличение торгового капитала

При соблюдении всех правил доход будет расти. Главное, придерживаться выбранной стратегии и не принимать решения сгоряча. Психология личности в трейдинге играет большую роль. Биржевик без самообладания не добьётся успеха.

Не нужно спешить и рисковать последними деньгами. Следует дождаться увеличения стартового капитала в два раза и только потом переходить к пополнению депозита. Необходимо не снимать заработанные средства или внести на счёт новые деньги.

Основы работы фондовой биржи

С чего начать торговлю на фондовой бирже? Для успешной торговли на бирже новичку нужно ответственно определиться со следующими ключевыми моментами:

| Действие | Описание |

| Выбрать брокера | На национальном рынке ценных бумаг для частных инвесторов отсутствует прямой доступ к биржевым торгам. Все торговые операции выполняются по поручению клиента биржевыми брокерами, выступающими посредником между инвестором и биржей. Поэтому первостепенной задачей для начинающих инвесторов является выбор надёжного брокера. У каждого брокера должна быть лицензия, дающая право профессионально работать на рынке ценных бумаг. Выяснить, имеет ли выбранный брокер лицензию, можно на сайте Центробанка. Также нужно уточнить рейтинг надёжности брокерской компании. Самыми надёжными считаются брокеры группы «ААА». Информация о доступе брокера на конкретный рынок размещена на официальном портале Московской биржи |

| Выбрать торговую площадку | Лучшим вариантом для начинающего трейдера считаются торги на Московской бирже. Необходимо правильно выбрать инвестиционный инструмент и стратегию. Рекомендуется сконцентрироваться на определённом активе. Выбирая стратегию с меньшими рисками, нужно проконсультироваться с брокером, и определиться с выбором активов для инвестиций |

Чем валютный рынок Форекс (Forex) отличается от других рынков: сравнительная таблица 📝

Нередко рынок Форекс рассматривают в сравнении с фондовым рынком. На последнем осуществляется торговля различными ценными бумагами. При этом на практике он оказывается более стабильный, чем валютный.

Чтобы сравнить особенности названных рынков было легче, их основные характеристики представлены в таблице ниже.

Таблица: «Отличительные особенности Форекса и фондового рынка»

| Сравнительные характеристики | Фондовый рынок | Рынок Forex (Форекс) |

| Место торговли | Используются конкретные места, называемые фондовые биржи | Отсутствует привязка торговли к определённому месту |

| Котировки | Каждая биржа устанавливает свои котировки ценных бумаг | Так как валютный рынок единый, курсы везде одинаковые |

| Количество участников торгов | Ограничено | Неограниченно |

| Особенности торговли | Для осуществления сделки придётся найти покупателя или продавца | Нет необходимости искать контрагента |

| Инструменты для торгов | Невозможно продать акции, которых фактически у трейдера нет (можно занять у брокера) | Можно продавать любые инструменты, в том числе в сумме, превышающей имеющуюся |

| Прибыль | Могут получить только отдельные инвесторы | Получение прибыли в любом размере доступно всем участникам торгов |

| Время работы | Биржа работает только определённый промежуток времени | Круглосуточно за исключением субботы и воскресенья |

Таким образом, основной отличительной особенностью рынка Форекс является дистанционное ведение торговли. Все сделки совершаются с использованием сети интернет. При этом участники торгов могут находиться в разных частях земного шара.

Более подробно про торговлю на Форекс читайте в одной из наших статей.

Что такое валютная биржа — обзор понятия 📃

Итак, что же представляет собой биржа валют?

Первоначально целью создания валютной биржи было обеспечение удобства обмена валют. Однако постепенно эта задача отошла на второй план. Сегодня Форекс в первую очередь используется с целью получения прибыли трейдерами.

Определить точный оборот валютного рынка не представляется возможным. Однако исследования показывают, что в среднем он превышает 4 триллиона долларов.

Можно выделить большое количество участников торгов:

- физические лица;

- инвестиционные фонды;

- центральные банки;

- брокеры.

Брокеры выступают посредниками между биржей и трейдером. В процессе работы они исполняют торговые приказы, получая за это вознаграждение. Комиссия брокера взимается в виде спреда.

Режим работы валютной биржи – круглосуточно в будние дни. При этом многие современные брокеры позволяют одновременно торговать на валютной и фондовой бирже. На последней осуществляется работа с ценными бумагами – акциями, облигациями и производными от них.

Важным отличием рынка Форекс от фондовой биржи является торговля исключительно через интернет. Для торговли валютами нет специального помещения. Есть, конечно, специальные секции на биржах, например, на Московской. Однако они созданы лишь для удобства торговли, формирование цен валют здесь не осуществляется.

Важным преимуществом рынка Форекс являются особенные колебания цен на валюты. Они движутся относительно стабильно. Если случаются неожиданно резкие скачки, чаще всего цены возвращаются в определенный диапазон в течение определенного временного промежутка.

На фондовом рынке некоторые инструменты могут полностью обесцениться. Это происходит при крахе и банкротстве компаний, выпустивших их.

Это не единственное отличие фондового и валютного рынка. Для простоты восприятия мы сравнили различные характеристики рынков в таблице ниже.

Сравнительная таблица отличий валютного рынка от фондового рынка:

| Характеристика сравнения | Валютный рынок | Фондовый рынок |

| Время работы | Круглосуточно, с понедельника по пятницу | Закрывается на ночь |

| Торгуемые инструменты | Пары валют различных государств | Ценные бумаги |

| Кредитное плечо | Применяется в торговле | Не используется большое плечо |

| Место торговли | Исключительно через интернет в режиме онлайн | В крупных городах расположены здания бирж, также можно торговать через интернет |

Форекс привлекает новичков наличием кредитного плеча. Приобретая валюту, трейдер вносит на счёт лишь часть средств, остальные деньги он занимает у брокера. Объем полученных в долг средств зависит от размера кредитного плеча.

На фондовом рынке большое плечо не используется. Поэтому для торговли приходится вносить достаточно большое количество средств. Не стоит забывать, что инструменты фондового рынка довольно дорогие. Особенно это касается рынков Европы и Америки.

Как выбрать надежного брокера

Как вы увидели по нашей инструкции для новичков — выбор брокера для биржевой торговли невероятно важен! От этого зависит ваш дальнейший успех.

Настоятельно советуем всем новичкам руководствоваться следующими критериями выбора брокера:

. Очень хорошо, если брокер готов бесплатно рассказать вам, что такое кредитное плечо, спред, размер лота, паттерны, предоставить все нужные материалы для новичка.

Проверенные платформы. Напомним, что лучшей считается «МетаТрейд 4/5». Именно ее использует большая часть крупных брокеров. Если вам предлагают другую, не проверенную платформу для торгов — повод задуматься, стоит ли рисковать.

Акции, бонусы. Да, это заманчиво, но не верьте, если бонус предлагается просто так. Для этого обычно нужно совершить несколько операций! Например, бонусам на депозит советуем не доверять, быть крайне осторожным. Речь идет о том, что внесенные вами на счет средства будут заморожены до момента, пока вы не выполните определенное условие. Только тогда вы сможете получить и бонус, и свои средства. Для новичков такие условия могут стать ловушкой, средства «зависнут» на депозите на непонятное время.

Отзывы

Читайте! Однако часто негативные отзывы являются просто антирекламой конкурентов, поэтому доверять им нужно очень осторожно, избирательно.

Лицензия. Очень важный момент! У брокерской компании должна быть лицензия, разрешающая заниматься данной деятельностью

И узнайте, где зарегистрирована компания, законно ли работает, есть ли реальный офис. То есть получите максимум информации о своем потенциальном брокере.

Лучше потратить время на выбор брокера, чем столкнуться с мошенниками!

Тренды и их типы

Тренд — это устойчивое направление движения рыночных цен. На фондовом графике может существовать различное количество тенденций, но трендом будет именно превалирующая модель движения. Он может быть двух видов: медвежий (нисходящий) или бычий (восходящий). Если преимущественное направление не установлено, то рынок не имеет тренда, а находится в стагнации или консолидации.

Волнообразные тренды

Если говорить о принципах формирования волн Эллиота, то как раз сейчас. Тренды на фондовых рынках не развиваются как молния, они движутся в сопровождении постоянных коррекционных движений, причем это могут быть как микродвижения, так и серьезные откаты. Если волнообразная модель нарушается, то технические аналитики говорят о возможной смене тренда.

Длительность тренда

Технический анализ фондовых рынков в соответствии с теорий Чарльза Доу подразделяет тренды на кратко- , средне- и долгосрочные. Чтобы попасть в первую категорию и при этом считаться трендом, достаточно продержаться несколько недель. Во вторую группу попадают направленные движения от месяца до полугода, долгосрочным признаются те, что существуют на фондовом рынке более 6 месяцев.

Линии трендов

Линии тренда — один из самых простых технических инструментов. По сути, это прямая черта, которая проходит по нижним точкам локальных минимумов при восходящем движении и по верхним точкам локальным максимумам при медвежьем тренде.

Каналы

Это одна из модификаций использования линий трендов. Чтобы очертить канал, необходимо к основной трендовой полосе добавить такую же параллельную линию, но с другой стороны ценового диапазона. Таким образом, ограничиваются уровни возможной волатильности и дается представление о торговом канале.

Участники фондового рынка

Сделки по купле продаже при помощи различных инструментов являются ответственным мероприятием, что должно регулироваться правилами. Их должен соблюдать каждый участник финансового рынка. У них должны быть специализированные разрешения и лицензии.

- биржа

- дилер

- брокер

Биржа

Биржа представляет собой компанию, которая регулирует проведение сделок по правилам. Для ведения такой деятельности организация обязана иметь лицензию. Биржа является одним из самых главных маркеров большого количества параметров. Основная роль при этом отведена фондовому индексу. Они у каждого вида биржи свои. На данный момент во всем мире имеется 2300 фондовых индексов.

Дилер

Дилер представляет собой лицо, которое принимает активное участие в сделках купли продажи от своего имени. В большинстве случаев такие участники рынка являются представителями частных компаний. По российскому законодательству дилером не может стать частное лицо. На данного участника фондового рынка возлагается одна из самых важных функций, которая заключается в его поддержании.

Брокер

Брокер представляет собой лицо, совершающее сделки не от своего имени, а от лица компании — его клиента. На основе договора он заключает сделки по купле-продаже. Частное лицо не может начать торговать на фондовом рынке без заключения соглашения брокером. Это связано с тем, что у брокера имеется торговое место на фондовом рынке.

Рейтинг брокеров фондового рынка

Для каждого трейдера одним из самых надежных инструментов может стать рейтинг самых популярных брокеров, которые уже успели зарекомендовать себя на финансовом рынке с наилучшей стороны. Благодаря нему имеется возможность сравнить их параметры и выбрать для себя оптимального партнера для дальнейшего сотрудничества.

ТОП-5 брокеров фондового рынка:

| # | Биржа |

|---|---|

| 1 | Альпари |

| 2 | БСК Брокер |

| 3 | Открытие Брокер |

| 4 | Финам |

| 5 | Церих |

Инвестиционные фонды

Инвестиционные фонды – это те участник рынка, которые принимают участие в сделках за свой собственный счет. Они выходят на рынок для того чтобы торговать, покупать ценные бумаги и получать прибыль. Такие инвесторы нередко объединяются в хедж-фонд.

Многие частные инвесторы не торопятся выходить на фондовый рынок во многом из-за сложившегося мнения о том, что участию в его торгах нужно уделять большое количество времени. Однако все же есть те, которые стремятся вкладывать свои деньги в ценные бумаги для приумножения своего капитала. При этом они выбирают стратегии, позволяющие им добиваться огромного успеха.

Вложение в валюту: во что вкладывать

Чуть выше мы рассмотрели подход, который подразумевает постоянное участие со стороны инвестора. Есть более консервативные варианты по принципу: «купи и держи». Для россиян это особенно актуально, поскольку как показывает опыт последних трёх десятков лет: рубль регулярно ослабевает к доллару. То есть хранить деньги в долларах было гораздо прибыльнее, нежели в рублях.

В какую же валюту лучше вкладывать? Вариантов на самом деле не так уж и много:

- Доллары;

- Евро;

- Швейцарский франк;

- Британский фунт;

- Криптовалюты (как зарабатывать на криптовалюте, торговля на бирже криптовалют);

Если у вас относительно небольшая сумма денег (до 50 тыс. долларов), то вкладывать в несколько валют (Евро, Франк и фунт) не имеет смысла. В таком случае проще всего купить американский доллар, как самый доступный и ликвидный вариант.

Я отметил последним пунктом «криптовалюту», поскольку это также является перспективным вариантом для сохранения денег. Это отличная диверсификация рисков от проседания основных валют мира.

Шаг второй: Обучение работе с интерфейсом торгового терминала

Вам необходимо научиться работать с приобретенными инструментами, ибо какой толк от молотка, если вы не можете забить им гвоздь. В шаге первом нашего плана действий вы установили торговый терминал MetaTrader4, который обладает очень удобным и интуитивно понятным интерфейсом.

В первую очередь вы должны освоить основные функции торгового терминала такие как: работа с графиками финансовых инструментов (переключение между таймфреймами, типы графиков), открытие и закрытие позиций, установка отложенных ордеров и т.п.

Все это необходимо для того, чтобы в процессе торговли вам не пришлось отвлекаться на ненужные детали. Все действия по открытию, закрытию позиций и установке отложенных ордеров должны производиться на автомате.