Планирование семейного бюджета

Содержание:

- Советы, как можно экономить

- Проверка семейного бюджета

- Какие выплаты учитывают при расчете среднего душевого дохода

- Бюджет семьи

- Как с помощью календаря расходов составить семейный бюджет на год

- Зачем планировать семейный бюджет?

- Как правильно планировать семейный бюджет в таблице

- Рекомендации по ведению семейного бюджета

- Выработайте систему

- Не нужно тратить то, чего еще не имеете

- Создавайте пассивный доход

- Сделайте своё хобби источником дохода

- Ставьте цели

- Заботьтесь о своем здоровье

- Развивайте практичность в покупках

- Изучайте терминологию

- Повышайте финансовую грамотность

- Создайте финансовую безопасность

- Давайте деньги в долг правильно

- Учет расходов и доходов семьи в таблице Excel

- Жизнь женщины-домашнего питомца

- Что поможет вести бюджет

- Как распределить семейный бюджет на месяц

- Семейный бюджет: основные понятия

- Как составить семейный бюджет на год, опираясь на график доходов

Советы, как можно экономить

Главное правило экономии – тратить меньше, чем получаешь. Но, к сожалению, не всегда это кажется возможным. На самом же деле сэкономить можно практически на всём, при этом не слишком себя ограничивая.

Вот несколько советов, как экономить бюджет на привычных вещах:

Но в то же время нельзя экономить на дешёвой одежде и обуви, так как они быстро придут в негодность и придется снова тратиться, а также забывать о своём здоровье (просто зайдите в аптеку и посмотрите на ценники – сразу расхочется болеть/захочется купить абонемент в спортзал. Уж поверьте, он выходит на много дешевле походов по врачам и закупки лекарств).

Вам может быть интересно — «Дауншифтинг: что это такое, как стать настоящим дауншифтером и в какие страны или регионы России податься?».

Проверка семейного бюджета

Чтобы грамотно расходовать имеющиеся средства, необходимо проводить ревизию бюджета семьи раз в 3–4 месяца, составляя новые таблицы.

Первый шаг при проведении такого анализа — составление таблицы для учета всех средств, имеющихся в семье. Таблица может выглядеть следующим образом:

| Доход за месяц: | |

| Муж | 40 000 |

| Жена | 27 000 |

| Дополнительный доход | 5 000 |

| Итого: | 72 000 |

После того, как получена общая картина семейного дохода, можно приступать к планированию и распределению бюджета. Для этого выделяют основные категории: питание, проезд, жилье, лекарства, одежда.

Второй этап анализа — выписать все расходы, совершенные в течение месяца

Крайне важно не пропускать ни один чек и учитывать даже самые маленькие покупки, такие, как стакан кофе или шариковая ручка

В процессе проведения анализа зачастую становится понятно, что:

- большая часть семейного бюджета расходуется на оплату жилья и коммунальных услуг, покупку продуктов питания;

- остальные части расходов соответствуют или не соответствуют планам;

- накопления присутствуют или отсутствуют.

После того, как получена полная финансовая картина, необходимо определить, в каких частях происходит нерациональное расходование средств. Чаще всего проблемы возникают в таких разделах, как «общее» и «накопления», потому что основная статья расходов — коммунальные платежи, транспорт и бытовые нужды — это самая продуманная и запланированная статья, ведь каждый член семьи точно знает, сколько денег нужно заплатить за квартиру и продукты.

Чтобы распределить бюджет правильным образом, рекомендуется разделить всю сумму активных и пассивных доходов на проценты:

- 40% — продовольственные товары,

- 30% — жилье и коммунальные услуги,

- 8% — транспорт,

- 5% — непродовольственные товары,

- 5% — одежда и обувь,

- 12% — образование, развлечение, отдых.

Это удобная и очень простая схема расходования средств, однако в реальной жизни очень сложно следовать такому графику, ведь уровень доходов в каждой семье разный, а стоимость оплаты коммунальных услуг, жилья, проезда и продуктов зачастую практически не отличается.

Приведенную схему каждая семья может подогнать под собственные расходы и доходы. Однако при планировании следует учесть, что все покупки должны быть тщательно продуманы, а также, если заранее заготавливать, замораживать и консервировать продукты, то можно укладываться в сумму потребительской корзины. Следуя этим двум правилам, можно сэкономить существенную часть денег.

Какие выплаты учитывают при расчете среднего душевого дохода

Для расчета необходимо определить совокупный заработок всех домочадцев. Но не все поступления граждан следует учитывать при исчислении. Например, если включить лишнее, то значение завышается, и граждане рискуют не получить причитающихся выплат.

- заработную плату и вознаграждения за труд: должностной оклад (ставка), компенсационные и стимулирующие доплаты. Денежное довольствие военнослужащих и содержание государственных (муниципальных) служащих;

- оплату отпускных, командировочных (средний заработок), учебных отпусков;

- больничные пособия (по болезни, травме, уходу, декрет, при рождении и т. д.);

- выходные пособия и компенсации отпусков, выплачиваемые при увольнении;

- государственные пенсии и доплаты к ним, включая компенсационные, — законодатель однозначно отвечает на вопрос, входит ли пенсия в совокупный доход, — да, входит;

- стипендии, в том числе и социальные, академические;

- пособия безработным гражданам;

- алименты;

- доходы от предпринимательской деятельности (учитываются пропорционально периоду расчета);

- вознаграждения по договорам гражданско-правового характера, авторского заказа;

- выплаты, связанные с избирательными кампаниями или общественной деятельностью;

- поступления по акциям, дивидендам и от вложенных денег;

- деньги, полученные от сдачи в аренду или продажи имущества;

- средства, полученные от домашнего хозяйства: выращивание овощей и фруктов, птиц и скота.

Суммы учитывается до вычета из них налогов и сборов.

Бюджет семьи

Бюджет семьи, так или иначе, ведет каждый из нас. Кто-то в специальной программе, кто-то на бумаге, а кто-то в уме. Вопрос в том, эффективно ли мы это делаем? Об этом и пойдет речь ниже. Только для начала давайте разберемся, что же такое бюджет семьи?

Бюджет семьи — Определение

Как мы видим из определения, бюджет семьи — это план

Обратите внимание, это не только план доходов и расходов, но и план накоплений. Любой план преследует какую-либо цель

В данном случае — это цель эффективного управления движением своих денежных потоков и созданием финансового задела на будущую жизнь.

Виды бюджета семьи

Виды бюджета семьи подразделяются:

-

В зависимости от времени, на:

- срочный (год, квартал, месяц, неделя, день);

- сезонный.

-

По уровню достатка, на:

- бюджет прожиточного минимума;

- потребительский бюджет;

- бюджет высокого достатка.

-

По степени участия членов семьи, на:

- совместный;

- совместно-раздельный;

- раздельный.

-

По сбалансированности доходной и расходной части бюджета, на:

- дефицитный;

- сбалансированный;

- профицитный.

Структура бюджета

Структура бюджета — это роспись статей доходов и расходов денежных средств семьи на определенный период времени. Чаще всего семьи составляют бюджет на месяц.

Напротив каждой статьи указываются плановое и фактическое значение сумм денежных средств. Для анализа доходов и расходов желательно указать процентное соотношение сумм каждой статьи к общему объему средств. А так же, отклонение фактического поступления или расходования денег от планового.

Как правило все это сводится в одну общую таблицу. Давайте рассмотрим пример такой таблицы бюджета семьи.

Таблица бюджета семьи (пример)

Таблица бюджета семьи потребительского типа выглядит следующим образом:

Как мы видим из таблицы, семья планирует свои доходы и расходы. Бюджет семьи сбалансированный — сальдо равно нулю.

Однако этот бюджет не ведет семью к устойчивому финансовому состоянию. Нет финансовой подушки безопасности. Накопления даже не были запланированы. А когда мужу выдали премию, она пошла не на досрочное погашение кредита или в накопления. Семья потратила эти деньги на продукты питания и непродовольственные товары.

Семья понимает необходимость увеличения доходной части. Они сдают в аренду комнату в которой раньше жили. Муж нашел дополнительную подработку. Но, семьей не используется еще один — возможный доход от инвестиционной деятельности. У них даже нет вклада в банке. Если бы они откладывали деньги в накопления, то у них появилась хоть какая-то защита бюджета. А так же появился бы дополнительный инвестиционный поток — доход в виде процентов по вкладу.

Сейчас мы выполнили некий беглый анализ бюджета семьи и увидели определенные недоработки в планировании доходов и расходов. Ниже мы более подробно остановимся на структуре статей бюджета, анализе доходов и расходов и бюджетной дисциплине.

Как с помощью календаря расходов составить семейный бюджет на год

Один из наиболее подходящих вариантов – использование обычного календаря. На нем вы легко обозначите все ключевые даты, требующие финансового внимания.

Праздники и дни рождения.Важно правильно рассчитать вероятные издержки на проведение любимых праздников (Дни рождения, юбилеи, Рождество и все, что вам принято отмечать), а также на подарки для родных, близких и друзей. Крупные покупки, одежда и обувь.В зимние месяцы, а особенно после праздников, в магазинах действуют очень выгодные предложения на теплую одежду и обувь

Выделив часть денег заранее, вы сможете подготовиться к следующему сезону, отлично сэкономив при этом, так как порой скидки вырастают до 70-80 %.

Отпуск.По данным туристических агентств, самый высокий уровень спроса на туры в декабре и январе, во время праздников. А затем потребность в отдыхе резко снижается, все выходят на работу. Именно в это время устанавливаются самые заманчивые цены — даже с 15-го января можно подобрать путешествие на 30 % дешевле, чем месяцем ранее. Если появилось желание отправиться в путешествие, достаточно обратиться в любое ближайшее туристическое агентство, где вам с радостью окажут помощь в подборе лучшего варианта. Для большей экономии можно мониторить предложения в Интернете.

Лето — пора отпусков и школьных каникул.В это время на туры очень большой ажиотаж, и агентства смело поднимают уровень цен. Если вы планируете совместить отпуск со школьными каникулами детей, выбирайте даты с конца мая до начала июля, так как стоимость на этот период чуть ниже из-за начала сезона. Самой удачной считается покупка летних туров зимой, по раннему бронированию. А если в планах стоит путешествие на наши курорты, то его лучше бронировать за пару месяцев до предполагаемой даты.

Покупки к началу учебного года.К началу учебного сезона выгоднее готовиться в начале лета: во многих магазинах распродают коллекции прошлого сезона, а также предлагают хорошие скидки на некоторые группы товаров. Это относится и к закупке школьных тетрадей, ручек, сумок и прочих необходимых вещей. В июне-июле цены на них будут немного ниже из-за отсутствия спроса.

Зачем планировать семейный бюджет?

Задача – не экономить. Задача – накапливать капитал. Достичь этого можно через оптимизацию расходов и увеличение доходов. А в целом – корректное распоряжение деньгами. Правильно ведя семейный бюджет, люди действительно начинают тратить меньше, перестают транжирить деньги

После того как они видят свою финансовую ситуацию, осознают статистику и динамику цифр, понимают, зачем и почему важно за этим следить

Например, 9 из 10 человек, прошедших мой курс «Финансовая грамотность», дают обратную связь, о том, что перестали транжирить деньги, перестали покупать бездумно вещи, направо и налево тратить деньги. 7 из 10 человек начинают вести финансовый учёт и считать доходы и расходы корректно. Меньшее количество уходит в осознанную аналитику, но однозначно все переходят в некий режим ответственного и осознанного отношение к деньгам.

Как правильно планировать семейный бюджет в таблице

Теперь вы знаете что происходит на самом деле с вашими деньгами.

Многие люди не любят слово «бюджет», потому что считают, что это – ограничения, лишения и отсутствие развлечений. Расслабьтесь, индивидуальный план расходов позволит жить в пределах ваших средств, избежать стресса и лучше спать, а не обдумывать как выбраться из долгов.

Прежде чем двигаться дальше, убедитесь, что итоговая цифра баланса положительна или равна нулю.

«Годовой доход в 20 фунтов и годовой расход 19,06 – приводят к счастью. Доход 20 фунтов и расход 20,6 – ведут к страданиям», – гениальная заметка Чарльза Диккенса раскрывает основной закон планирования.

Занесите готовый семейный бюджет в таблицу

Вы поставили цели, определили доходы и траты, решили какую сумму ежемесячно станете откладывать на чрезвычайные ситуации ивыяснили разницу между потребностями и желаниями. Взгляните еще раз на лист бюджета в таблице и заполните свободные столбцы.

Бюджет – не статичные, раз и навсегда зафиксированные цифры. При необходимости вы всегда можете его скорректировать. Например, вы запланировали тратить на продукты 15 тыс. ежемесячно, но через пару месяцев заметили, что расходуете только 14 тыс. Внесите дополнения в таблицу – сэкономленную сумму перенаправьте в колонку «сбережения».

Как планировать бюджет при нерегулярных доходах

Не у всех есть постоянная работа с регулярными выплатами заработной платы. Это не означает, что вы не можете создать бюджет; но это значит, что вы должны планировать более подробно.

- Одна стратегия состоит в том, чтобы вычислить средний доход за последние несколько лет и ориентироваться на эту цифру.

- Второй способ – определить себе стабильную зарплату из собственного дохода – на что вы будете жить, а излишки откладывать на страховой счет. В скудные месяцы баланс счета уменьшится ровно на недостающую сумму. Но ваша «зарплата» останется неизменной.

- Третий вариант планирования – вести параллельно две таблицы бюджета: для «хороших» и «плохих» месяцев. Это несколько сложнее, но ничего невозможного нет. Опасность, подстерегающая вас на этом пути: люди тратят и берут кредиты, ожидая дохода от лучших месяцев. Если «черная полоса» немного затянется, кредитная воронка съест и нынешние, и будущие доходы.

Рекомендации по ведению семейного бюджета

Наши рекомендации помогут вам вести бюджет легко и просто, не совершая при этом досадных ошибок.

Выработайте систему

Чтобы наладить систему ведения семейного бюджета необходимо запастись терпением. По крайне мере, на несколько первых месяцев. Процесс учёта расходов и доходов необходимо превратить в привычку.

Обязательно придерживайтесь той стратегии ведения бюджета, которую вы выбрали. Расходы записывайте ежедневно.

Определите, кто из членов семьи будет вести учёт. Можно распределить между членами семьи, кто за какую категорию расходов будет отвечать, и делать записи вместе.

Помните, что нужно оставлять средства для радостей и социального общения.

Не нужно тратить то, чего еще не имеете

Помните о том, что перед тем, как потратить деньги, их нужно заработать. Так вы обезопасите себя от риска возникновения долгов и кредитов и будете иметь стабильный эмоциональный фон.

Если вы получили хорошую премию в текущем месяце, не стоит рассчитывать на такую же в следующем. Планируйте бюджет на следующий месяц, исходя из минимально возможных доходов. А все, что придет сверх этого, лучше направить на погашение долгов или на накопления.

Создавайте пассивный доход

Создавайте источники пассивного дохода. Изучайте возможности инвестиций в ценные бумаги, доходную недвижимость, доходные сайты.

Сделайте своё хобби источником дохода

Как говорил Конфуций: «Выберите себе дело по душе, и вы никогда не будете работать». Ведь то, что вы любите делать может быть очень нужно другим людям и они готовы платить за это. А для вас это станет дополнительным источником дохода.

Обязательно улучшайте свои навыки. Помните о том, что повышая свою квалификацию вы увеличиваете свой доход, а следовательно быстрее приближаетесь к поставленным целям.

Ставьте цели

Накопления без цели не делаются. Как только поставлена цель, подсознание воспринимает это как задачу и ищет пути решения для ее реализации.

Цели должны быть реальны и достижимы за адекватный период времени. Запишите финансовые цели на бумаге. Визуализируйте их и представляйте, что уже владеете той суммой, которую хотите иметь.

Заботьтесь о своем здоровье

Один из наших главных ресурсов это здоровье. Позаботьтесь о нем — избавьтесь от вредных привычек, таких как курение, употребление алкоголя, вредная пища. Это приведет не только к улучшению здоровья, но и сократит расходы.

Развивайте практичность в покупках

Старайтесь покупать вещи, которые прослужат вам несколько лет, а не пару месяцев. Перед покупкой дорогой вещи, подумайте — действительно ли она вам нужна, как часто вы будете ей пользоваться, необходимость это или каприз?

Изучайте терминологию

Изучайте финансовую и экономическую терминологию, чтобы вы могли отличить слово «транзакция» от слова «инвестиция». Знание терминологии поможет избежать ошибок при заключении любых сделок: оформление кредита, страхового полиса, расписки о получении денег в долг, заключение договора купли/продажи недвижимости и др.

Повышайте финансовую грамотность

Развивайте финансовый интеллект и улучшайте свою финансовую грамотность. Читайте книги, ищите информацию о том, как можно зарабатывать в современном мире. Таким образом, вы будете развивать гибкость финансового мышления, научитесь грамотному распределению денег.

Существует различное количество семинаров и курсов по повышению финансовой грамотности. Изучение денежных законов поможет овладеть не только способами экономии, но и откроет новые возможности для заработка.

Создайте финансовую безопасность

Сформируйте финансовую подушку безопасности. Это необходимая составляющая каждого семейного бюджета.

Ее назначение — обеспечить финансовую защиту на случай непредвиденных экстренных ситуаций: потеря работы, болезнь, поломка техники и др.

Запас денег даст возможность продолжать жизнь на прежнем уровне пока не наладится ситуация. Размер финансовой подушки безопасности должен быть не менее 3-6 месячных расходов семьи.

Давайте деньги в долг правильно

Давайте в долг ту сумму, с которой вы безболезненно можете расстаться. При более крупных суммах займа, обязательно требуйте расписку о получении денежных средств. Это снизит риск не возврата денег, а при спорных ситуациях послужит доказательством в суде.

Учет расходов и доходов семьи в таблице Excel

Если вы новичок в деле составления семейного бюджета, то прежде чем использовать мощные и платные инструменты для ведения домашней бухгалтерии, попробуйте вести бюджет семьи в простой таблице Excel. Польза такого решения очевидна – вы не тратите деньги на программы, и пробуете свои силы в деле контроля финансов. С другой стороны, если вы купили программу, то это будет вас стимулировать – раз потратили деньги, значит нужно вести учет.

Начинать составления семейного бюджета лучше в простой таблице, в которой вам все понятно. Со временем можно усложнять и дополнять ее.

Главный принцип составления финансового плана заключается в том, чтобы разбить расходы и доходы на разные категории и вести учет по каждый из этих категорий. Как показывает опыт, начинать нужно с небольшого числа категорий (10-15 будет достаточно). Вот примерный список категорий расходов для составления семейного бюджета:

- Автомобиль

- Бытовые нужды

- Вредные привычки

- Гигиена и здоровье

- Дети

- Квартплата

- Кредит/долги

- Одежда и косметика

- Поездки (транспорт, такси)

- Продукты питания

- Развлечения и подарки

- Связь (телефон, интернет)

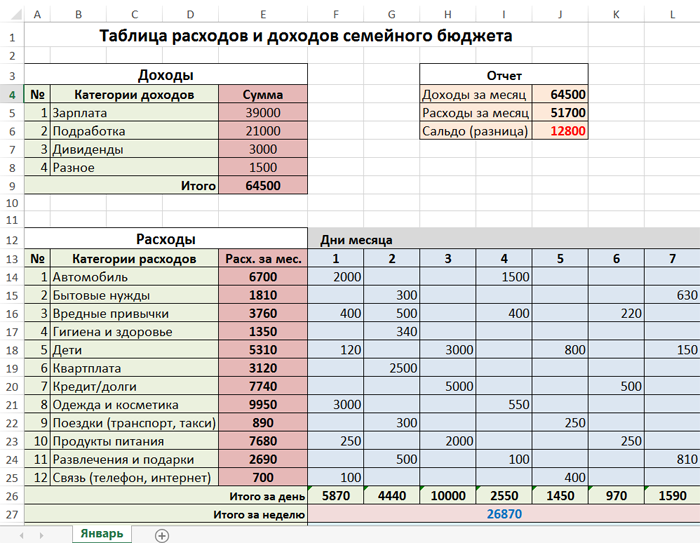

Рассмотрим расходы и доходы семейного бюджета на примере этой таблицы.

Здесь мы видим три раздела: доходы, расходы и отчет. В разделе «расходы» мы ввели вышеуказанные категории. Около каждой категории находится ячейка, содержащая суммарный расход за месяц (сумма всех дней справа). В области «дни месяца» вводятся ежедневные траты. Фактически это полный отчет за месяц по расходам вашего семейного бюджета. Данная таблица дает следующую информацию: расходы за каждый день, за каждую неделю, за месяц, а также итоговые расходы по каждой категории.

Что касается формул, которые использованы в этой таблице, то они очень простые. Например, суммарный расход по категории «автомобиль» вычисляется по формуле =СУММ(F14:AJ14). То есть это сумма за все дни по строке номер 14. Сумма расходов за день рассчитывается так: =СУММ(F14:F25) – суммируются все цифры в столбце F c 14-й по 25-ю строку.

Аналогичным образом устроен раздел «доходы». В этой таблице есть категории доходов бюджета и сумма, которая ей соответствует. В ячейке «итог» сумма всех категорий (=СУММ(E5:E8)) в столбце Е с 5-й по 8-ю строку. Раздел «отчет» устроен еще проще. Здесь дублируется информация из ячеек E9 и F28. Сальдо (доход минус расход) – это разница между этими ячейками.

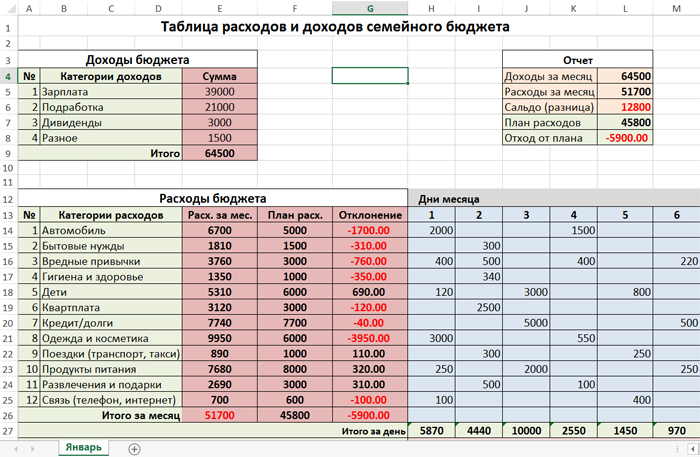

Теперь давайте усложним нашу таблицу расходов. Введем новые столбцы «план расхода» и «отклонение» (скачать таблицу расходов и доходов). Это нужно для более точного планирования бюджета семьи. Например, вы знаете, что затраты на автомобиль обычно составляют 5000 руб/мес, а квартплата равна 3000 руб/мес. Если нам заранее известны расходы, то мы можем составить бюджет на месяц или даже на год.

Зная свои ежемесячные расходы и доходы, можно планировать крупные покупки. Например, доходы семьи 70 000 руб/мес, а расходы 50 000 руб/мес. Значит, каждый месяц вы можете откладывать 20 000 руб. А через год вы будете обладателем крупной суммы – 240 000 рублей.

Таким образом, столбцы «план расхода» и «отклонение» нужны для долговременного планирования бюджета. Если значение в столбце «отклонение» отрицательное (подсвечено красным), то вы отклонились от плана. Отклонение рассчитывается по формуле =F14-E14 (то есть разница между планом и фактическими расходами по категории).

Как быть, если в какой-то месяц вы отклонились от плана? Если отклонение незначительное, то в следующем месяце нужно постараться сэкономить на данной категории. Например, в нашей таблице в категории «одежда и косметика» есть отклонение на -3950 руб. Значит, в следующем месяце желательно потратить на эту группу товаров 2050 рублей (6000 минус 3950). Тогда в среднем за два месяца у вас не будет отклонения от плана: (2050 + 9950) / 2 = 12000 / 2 = 6000.

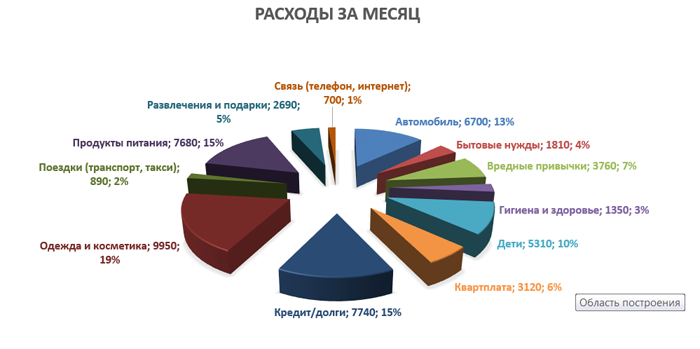

Используя наши данные из таблицы расходов, построим отчет по затратам в виде диаграммы.

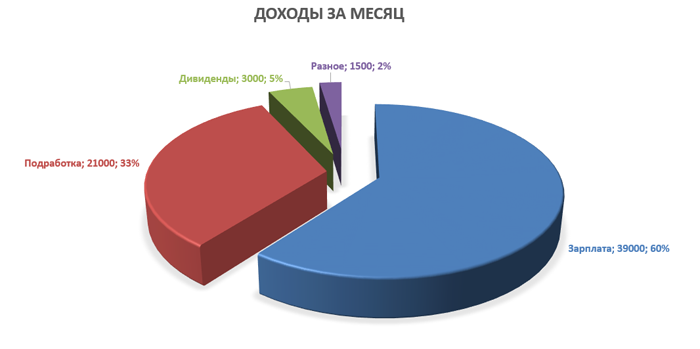

Аналогично строим отчет по доходам семейного бюджета.

Польза этих отчетов очевидна. Во-первых, мы получаем визуальное представление о бюджете, а во-вторых, можно проследить долю каждой категории в процентах. В нашем случае самые затратные статьи – «одежда и косметика» (19%), «продукты питания» (15%) и «кредит» (15%).

В программе Excel есть готовые шаблоны, которые позволяют в два клика создать нужные таблицы. Если зайти в меню «Файл» и выбрать пункт «Создать», то программа предложит вам создать готовый проект на базе имеющихся шаблонов. К нашей теме относятся следующие шаблоны: «Типовой семейный бюджет», «Семейный бюджет (месячный)», «Простой бюджет расходов», «Личный бюджет», «Полумесячный домашний бюджет», «Бюджет студента на месяц», «Калькулятор личных расходов».

Жизнь женщины-домашнего питомца

Вы можете тратить его деньги на одежду, еду, новые модели iPhone или даже на автомобили. Эти покупки вы делаете себе, мужчине может быть все равно на них. Но семейный бюджет касается не только вас, но и вашей семьи, ваших детей.

Когда вы будете вместе принимать решение о том, в каком доме жить, в какую страну переехать, в какую школу пойдут ваши дети и на кого они пойдут учиться в университет – ваш голос будет иметь лишь рекомендательный характер.

Вы зарабатывали эти деньги? Нет. Вы помогали ему в зарабатывании этих денег? Нет. Вы вдохновляли его на успех и мотивировали на дальнейшую работу? Снова нет.

Вдоволь наслаждаясь безбедной жизнью, вы утратили смысл самого понятия семейный бюджет. У вас есть часть денег мужа, которые он выделяет на ваши капризы. Говорить про контроль семейного бюджета в таком случае просто не имеет смысла.

Что поможет вести бюджет

Вот что можно использовать для ведения бюджета:

- специальную программу или приложение;

- Google-таблицы;

- блокнот.

У каждого есть свои преимущества и недостатки. Разберем основные из них.

Использование специальных программ

Основная функция программ по типу «Домашних финансов» или «Семейного бюджета» — контроль трат. Но доступны и дополнительные опции, такие как расчет будущих расходов, выявление «брешей» в бюджете, подсказки по направлениям экономии.

Плюсы:

- максимально удобный учет;

- быстрый анализ данных;

- возможность вести бюджет в любое время и в любом месте (если приложение установлено на смартфон);

- доступ к функциям даже без интернета.

Минусы:

при сбое в программе часть документов может пропасть.

Google-таблицы (или таблицы Excel)

Здесь нужный результат выводится автоматически, если вы введете формулы в ячейки. К таблице в Google Docs может иметь доступ каждый член семьи, использующий смартфон.

Плюсы:

- работа с документацией в любое время и откуда угодно (из дома, с работы);

- возможность создать таблицу по шаблону со всеми нужными формулами;

- возможность копирования файла на флешку, открытия общего доступа и совершения подобных действий.

Минусы:

если вы никогда раньше не пользовались такими таблицами, придется потратить некоторое время на обучение.

Ведение записей вручную

Классический способ, требующий сохранения всех чеков. Чем он хорош:

- простота;

- не нужно ничего платить;

- не требуются дополнительные навыки;

- можно носить блокнот с собой и сразу записывать расходы.

Минусы:

сложности с анализом информации. Каждый раз придется самостоятельно сравнивать цифры за конкретный период.

Как распределить семейный бюджет на месяц

Планирование семейного бюджета не такое трудное занятие, как может показаться на первый взгляд. Есть доступные программы и специальные приложения для помощи в планировке своих доходов и расходов.

- Тетрадь и ручка – первое, о чем обычно вспоминают, когда хотят распределить семейный бюджет.

- Скачать таблицу для распределения денег в семье в Excel вы можете в шаблонах Microsoft и приспособить согласно своим собственным потребностям.

- Приложения для мобильных телефонов – можно быстро заносить все расходы в программу, следует только подобрать удобное для вас приложение. «Дребеденьги», Coinkeeper – хорошо подойдут для распределения и планирования семейного бюджета.

Мы предлагаем пошаговое руководство – как распределить семейный бюджет на основе таблицы Excel, которую можно скачать далее и адаптировать под себя.

Шаг 1. Определяем задачи

Экономия в целях экономии? Не путайте скаредность и распределение трат. Стремитесь к достижению цели и привыкайте экономить на несущественном.

- Целью на ближайшее время может быть современная электронная техника или погашение задолженности.

- Среднесрочной целью является приобретение новой машины, путешествие на море или в горы.

- Долгосрочные цели обычно строятся на вопросах о будущем, например, как распределить семейный бюджет с учетом ипотеки, как помочь детям и внукам.

Создавайте реальные планы, правильно ведите подсчет ваших доходов и расходов. Можете распределять финансы семьи с помощью таблицы Excel.

Шаг 2. Пересчитаем все доходы и траты семейного кошелька

Теперь необходимо изучить структуру вашего бюджета. Для начала напишите список всех источников прибыли: зарплата, стипендия, пенсия, проценты банка и другие варианты заработка в вашей семье.

Траты состоят из всех вещей, на которые уходят ваши денежные средства.

Распределите все расходы на постоянные и периодические платежи. Заполните все графы трат в таблице для планирования бюджета семьи, руководствуйтесь при этом своим опытом.

При распределении семейного бюджета не забывайте обращать внимание на условия проживания и потребности всех членов семьи. В таблице представлен короткий перечень категорий

Проанализируйте статьи трат, которые нужны будут вам для лучшего распределения финансов.

Зачастую в пункты прибыли входят:

- доход главы семейства (допустим, это муж);

- зарплата главного советника (жена);

- проценты банка;

- стипендия;

- социальные выплаты;

- дополнительный доход (например, репетиторство).

Траты делят на неизменные: установленные налоговые выплаты; страховка; оплата услуг связи. Здесь будут и 10 %, оставленные на непредвиденные обстоятельства в резерве.

Графа непостоянных трат:

- питание;

- здоровье;

- бензин;

- одежда, обувь;

- коммунальные платежи;

- личные потребности членов семьи (распределить отдельно);

- подарки к праздникам;

- оплата обучения;

- досуг;

- траты на детей.

Если вы хотите, таблицу можно дополнить или сократить, откорректировав пункты доходов и расходов.

Шаг 3. Следим за расходами на протяжении всего месяца

Оформить таблицу распределения семейного бюджета сразу не выйдет, сначала стоит узнать, куда и сколько денег вы тратите. На это уйдет пара месяцев. В таблицу Excel, которую вы скачаете, постепенно вносите ваши траты и адаптируйте ее под себя.

Задача на этом этапе – получить конкретное представление о распределении бюджета вашей семьи, увидеть совокупность расходов и в будущем корректировать их.

Шаг 4. Разделяем нужды и желания

Когда семьи начинают распределять свои расходы, они видят, что большие суммы денег тратятся на бесполезные вещи. Необдуманные, незапланированные покупки очень влияют на кошелек семьи, если заработная плата не так высока, при этом несколько тысяч рублей уходят незамеченными.

Отложите приобретение вещи, если вы не уверены точно, что она вам очень нужна. Подождите какое-то время. Если поймете, что вы до сих пор нуждаетесь в этом предмете, значит, это действительно нужная трата денег.

Маленький совет: не пользуйтесь кредитными и дебетовыми банковскими картами. Рассчитывайтесь наличными, так вы быстрее начнете экономить. Психологи выяснили, что человеку проще отдать виртуальные деньги, а не наличные.

Для скачивания есть таблица.

Семейный бюджет: основные понятия

С момента зарождения семьи и её роста, каждый участник обретает свой статус. Нужно не только распределить обязанности по дому, но и научиться вести домашнюю экономику. Основные понятия личной бухгалтерии:

- бюджет

- доход

- расход

- баланс

Слово «бюджет» вошло в оборот с давних времен и имеет старонормандские корни. В буквальном смысле оно обозначает «карман», «сумка» или «кошелёк». Дословно это денежная сумка, фактически — финансовый план, в котором представлен баланс доходов и расходов за определенный временной период (неделя, месяц, год).

Доход семьи — это денежные средства, поступающие в виде заработной платы, доходов от бизнеса, пособий, премий, стипендии, пенсии, доходов от имущества и сбережений.

Расходы — это все затраты семьи на товары и услуги. К ним относятся жизненно необходимые траты на питание, медицину, одежду и обувь, жильё, образование. Культурные, бытовые, интеллектуальные, духовные потребности, отдых и прочие платежи (налоги, погашение кредита, страховые взносы) — это тоже составляющие расходной части.

Баланс — это арифметическое соотношение доходов и расходов, определяющее вид домашней экономики. Если они равны (Д = Р), то речь идёт о сбалансированном бюджете. Отклонение в большую или меньшую сторону — дефицит и профицит, соответственно. Таким образом, семейный бюджет можно рассматривать, как соотношение вышеприведённых категорий.

Характеристика видов семейного бюджета

Баланс = Доходы — Расходы

| Соотношение | Вид бюджета |

|---|---|

| Д | Дефицитный |

| Д = Р (доходы равны расходам) | Сбалансированный |

| Д > Р (доходы превышают расходы) | Профицитный |

Составив первую простую табличку доходов и расходов за месяц, вы сможете определить, в каком состоянии находится ваша экономика. При дефиците нужно немедленно бить тревогу и начинать пересмотр расходной части, выделяя явно непродуктивные траты.

Сбалансированный бюджет звучит красиво, но это положение «камикадзе» — вы постоянно ходите по краю пропасти, рискуя сорваться вниз в любой момент.

Хорошим сигналом, но не поводом для самоуспокоения является профицит в балансе доходов и расходов. В этом случае вы можете не только обеспечить себя всем необходимым, но также закладывать фундамент будущего благополучия всех её членов.

Горизонт планирования семейного бюджета

Семейный бюджет можно составлять на различные периоды времени. Его границы начинаются с недельного срока и могут заканчиваться несколькими годами. Он может быть недельным, месячным, квартальным, полугодичным, годовым, а может составляться на перспективу на несколько лет вперед. Наиболее популярным периодом является месяц. Такой план называется краткосрочным. Долгосрочное планирование рассчитано на годы вперёд. Такие планы обычно составляются для совершения крупных покупок, отдыха и других дорогостоящих мероприятий.

Как составить семейный бюджет на год, опираясь на график доходов

Выстраивая план семейного бюджета, могут возникнуть трудности с распределением расчетного периода. Общество подчиняется календарному ритму, так как все выплаты производятся согласно месячному циклу – квартплата, услуги ЖКХ, кредиты, родительские платы за детские учреждения, кружки, секции. Но доходы не всегда поступают в соответствии с календарным месяцем.

- Не составит труда согласовать колонки доходов и расходов для людей, получающих зарплату раз в месяц или чаще. Особенно, если суммы фиксированные. Это люди, работающие на окладе, получающие проценты от вкладов, социальные выплаты и постоянную зарплату. Именно на таких предсказуемых доходах и базируются готовые графики бюджетирования.

- Гораздо сложнее распределять финансы тем семьям, в которых хотя бы один супруг имеет нестабильный доход, например от сдельной оплаты по завершению работы. Такой вид заработка присущ всем фрилансерам, разнорабочим, людям, занимающимся индивидуальным предпринимательством и работающим на себя. В таких ситуациях рекомендуется за основу брать доход того семьянина, который получает стабильную зарплату, а плавающий доход отнести к дополнительным, и распределять его на среднесрочные и долгосрочные расходы.

- Доходом является гонорар – вознаграждение за выполненную работу. Такой вид оплаты распространен для людей творческих профессий: писателей, художников, актеров кино. Эти люди могут работать ежедневно в ожидании оплаты своего труда или продажи выполненной работы, при этом расценки за труды постоянно скачут, и их невозможно конкретизировать. В таких условиях планировать бюджет просто невозможно, если только не полагаться на стабильный заработок второго супруга, у которого первый может находиться на содержании до получения гонорара.

- Смешанный тип доходов возникает, когда оба супруга имеют как основные, так и дополнительные заработки. В таких семьях рекомендуется крупные подработки планировать на достижение долгосрочных целей, а небольшие случайные заработки – на среднесрочные расходы и резерв.

- Особого внимания заслуживает вид доходов, при котором прибыль фиксируется 1-2 раза за сезон. Это заработки от аренды жилья в курортных районах, оказания услуг в тех же условиях, реализации сельскохозяйственных товаров. В общем, доход от сезонной деятельности. В таком случае, при получении прибыли рассчитывается среднестатистический месячный доход, от которого исходит дальнейшее планирование. Если в какой-то момент получилась прибыль больше обычного, излишки планируются на долгосрочные проекты, инвестиции или резервный капитал, если иные виды доходов отсутствуют.

Подытожив, сделаем вывод, что для грамотного составления семейного бюджета стабильные заработки предпочтительнее плавающих, даже если они и выше.