Урок № 18. когда покупать облигации для получения купонного дохода?

Содержание:

- Где открыть счет?

- Когда брать бонды

- Риски инвестирования

- Виды облигаций по типу купонного дохода

- Что такое облигации

- Дисклеймер

- Все продукты Банки.ру

- Налоги на доход от облигаций

- Характеристики облигаций

- Риски облигаций

- Риски

- Какие облигации можно купить в РФ

- Когда лучше покупать облигации: до или после выплаты купона?

- Выводы

- Подведём итоги

Где открыть счет?

Я написал отдельную статью о том, где лучше открыть индивидуальный инвестиционный счет. Если кратко — или в банке, или у брокера. Начать работу с облигациями лучше в крупном банке типа ВТБ или Сбербанка — они берут комиссию за каждый чих, но у них минимальный риск наступления дефолта и длительных судебных тяжб в попытке вернуть вклад. Лично я работал через Промсвязьбанк, который и сейчас предлагает низкие комиссии и удобные условия.

Можно работать и через брокеров. Чуть больше комиссии, чуть больше способов содрать деньги с клиента — в обмен нам предлагают больше способов для заработка. Например, ИИС у ПСБ не имеет доступа к валютной секции. Также нельзя зайти на срочный рынок бумаг — опытные трейдеры скажут, что без этих высокорисковых инструментов нельзя делать деньги. Но мы пока учимся, поэтому даже отсутствие кредитного плеча пойдет нам на пользу.

Из лучших брокеров, практически лишенных недостатков, выделю:

Подробное сравнение условий приведу в табличной форме.

Когда брать бонды

В конце августа аналитики «Тинькофф Инвестиции Премиум» выпустили обзор, в котором утверждали, что покупка облигаций в конце августа будет удачной по двум причинам:

- Доходность рублевых облигаций не растет и, скорее всего, будет снижаться (а значит, будет расти их цена). Не исключено повышение ключевой ставки до 7% до конца 2021 года, и «эти ожидания уже нашли отражение в уровне доходности облигаций, а уже в следующем году регулятор может перейти к смягчению политики по мере замедления инфляции».

- Рынок облигаций уже в тот момент позволял зафиксировать высокие доходности на несколько лет вперед.

По оценке Евгения Шиленкова, заместителя генерального директора по активным операциям ИК «Велес Капитал», к самой дате заседания это решение было отыграно в котировках примерно на 90%.

Он напоминает, что перед заседанием обычно есть неделя тишины, участники рынка в этот период могут быть чуть менее активны, но все равно люди торгуют с учетом консенсус-мнения, которое сформировалось на этот счет.

«Покупка облигаций до или после заседания могла произойти на равных условиях, — считает Александр Ермак, главный аналитик по долговым рынкам БК «Регион». — Однако сохранение жесткой риторики в заявлении регулятора и возможность дальнейшего повышения ключевой ставки могут негативно отразиться на ценах кратко- и среднесрочных бумаг в ближайшем будущем». По его наблюдениям, обычно ажиотаж на рынке облигаций перед заседаниями Центробанка наблюдается, только когда уже понятно, что ставку будут снижать, и инвесторы пытаются купить наиболее длинные бумаги до того момента, когда они могут вырасти в цене после решения регулятора.

Привязывать решение о покупке облигаций ко дню объявления решения регулятора по ключевой ставке, по мнению заместителя председателя правления и финансового директора Экспобанка Андрея Шалимова, может быть оправданно в двух случаях:

- Покупать после объявления и комментариев по изменению ставки от ЦБ в случае неадекватно сильной реакции рынка. Крайне редкая ситуация для рынка облигаций.

- Покупать прямо перед объявлением ставки, если инвестор считает, что решение регулятора не совпадет с ожиданиями рынка. Например, покупка перед последним повышением помогла бы спекулятивно сработать, если бы ЦБ не повысил ставку: повышение на 0,25 процентного пункта было уже заложено в ценах, и при таком несовпадении ожиданий и факта цены неизбежно выросли бы.

Риски инвестирования

Риск есть всегда. Даже государство при определенных условиях не сможет погасить обязательства — СССР тому пример. Корпорации и банки предлагают прибыль от 7% годовых, есть варианты со 100% и выше. Всем понятно, что такие предложения сигнализируют, что «молодая динамичная компания дышит на ладан и отчаянно ищет деньги». Но некоторые инвесторы могут рискнуть и вложиться в такую компанию, чтобы в случае успеха получить свою прибыль, а в случае банкротства — отсудить. Но лучше не трогать рискованные варианты, пока у вас нет опыта в инвестировании.

В любых облигациях можно выделить такие риски:

Можно свести риски на нет, если изучить рынок, ситуацию в стране, общую ситуацию на рынке, проценты, кредитные рейтинги, отчеты выбранной компании и еще десяток важных вещей. И все равно риска не избежать — самый надежный эмитент столкнется с форс-мажором в виде падения метеорита на главный офис и не сможет отдать долги. Простыми словами: ограничьте риски, распределив капитал между 5-10 видами ценных бумаг.

Виды облигаций по типу купонного дохода

Ранее в статье было наглядно продемонстрировано как работают облигации, но также было указано, что схема не является универсальной. Это связано с большим количество различных вариантов доходностей по купоном. Продемонстрируем самые распространенные:

- С фиксированной ставкой (к примеру ОФЗ-ПД) – цена не изменяется. То есть заранее указана точная цена по доходности купонов за определенный период. Такой вид бондов идеально подходит для начинающих инвесторов.

- С плавающей ставкой (к примеру ОФЗ-ПК) – напрямую привязаной к ставке ЦБ. Зависят от ставки «РУОНИА», уточнить информацию о ней можно на сайте — ruonia.ru . Узнать полную информацию об облигациях с плавающей процентной ставкой можно на сайте «Финама» — bonds.finam.ru.

- С амортизацией (к примеру ОФЗ-АД) – это явление, при котором кроме выплаты купонов, инвестор еще периодически получает возврат части своих денег(тела долга). Таким образом, постепенно эмитент возвращает всю сумму, инвестированную в облигации, поэтапно.

- Конвертируемые — облигация, предоставляющая её владельцу право обмена на акции того же эмитента. К примеру, бонды «телеграмма» не будут погашены, а конвертируются в акции компании (Telegram планирует выход на IPO в ближайшие два года) с дисконтом в 10 или 20%.

- Дисконтные или бескупонные — заранее продается ниже номинала. Разница между ценой покупки и номиналом будет являться доходом инвестора. Дисконтные выпуски на Мосбирже встречаются крайне редко.

- Инвестиционные облигации (ИОС) — доход которых зависит от наступления заранее определенных событий. Такой вариант бондов является крайне рискованным для начинающих инвесторов.

Термины, с которыми предстоит столкнуться при работе с облигациями:

Номинал облигации – это сумма, по которой компания-эмитент размещает, а затем выкупает облигации в конце срока их обращения. В большинстве случаев, номинал российских облигации составляет 1000 рублей.

Цена облигации – это текущая стоимость ценной бумаги. Выражается в процентах от номинала или в рублях.

Купонные выплаты – определенный заранее процент, который получает инвестор от облигации. Периодичность выплат купонов оговаривается заранее. Как правило, выплаты осуществляются 2 или 4 раза в год.

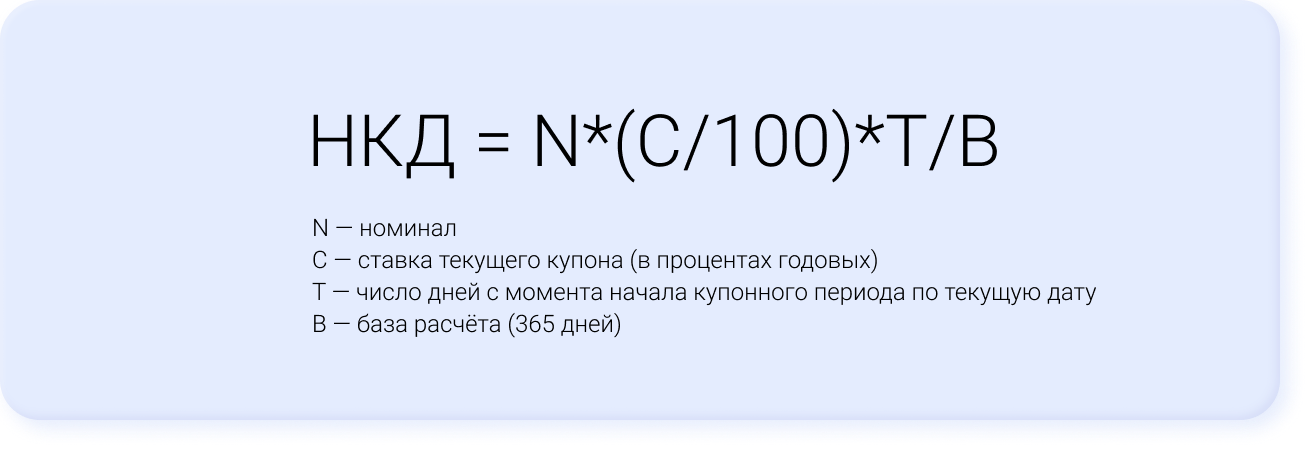

Накопленный купонный доход (НКД) — это часть процентного дохода по облигации, подсчитывается равномерно количеству дней владения, прошедших от даты выпуска купонной облигации или даты выплаты предшествующего купонного дохода. Инвестор может продать облигацию раньше времени полного погашения, но выплата по НКД все равно поступит. Биржа ведет ежедневный учет НКД у конкретного инвестора, это своего рода мини-отсечки. В зависимости от накопленного купонного дохода и стоимости продажи облигации будет зависеть доход инвестора. Узнать собственный купонный доход можно в приложении брокера, к примеру в Альфа-Инвестиции, эта опция находится в разделе «сводка».

Срок погашения или срок к погашению – это временной период, в течение которого эмитент пользуется денежными средствами инвестора и конечная дата возврата средств. Срок и направленность средств оговаривается заранее. Разделение принято проводить на сверхкороткие (до погашения которых остается меньше 1 года), короткие (от 1 до 3 лет), длинные (от 3 до 7 лет) и сверхдлинные облигации (до погашения которых остается больше 7 лет)

Обратите внимание, что эти разделения являются условными.

Дюрация облигации – среднее время, за которое инвестор полностью вернет собственные вложения в облигации. Чем меньше дюрация, тем быстрее инвестор вернет свои вложения в ценную бумагу.

ВДО – высокодоходные облигации, по которым предлагаются большие выплаты по купонам

ВДО всегда связаны с рисками, стоит внимательно изучить эмитента и понять, с чем связаны повышенные, по сравнению с конкурентами, проценты по купонам.

Что такое облигации

Слово «облигация» пришло к нам из латинского языка. Obligatio переводится как «обязательство», в финансовом мире — обязательство выкупить назад эту бумагу через определенный срок. Первые бонды появились во времена Больших Географических Открытий. Авантюристы искали инвесторов, чтобы снарядить корабль и уплыть на поиски золота, колонизации новых земель или торговли. Аристократия строила дворцы и шила платья, поэтому свободные деньги водились только у банкиров, купцов и ремесленников. Они же редко верили на слово морякам и требовали особую расписку — мол, через два года вернешься и отдашь с процентами.

Во время колонизации Нового Света, развития техники и совершения научных открытий, многие способные бизнесмены столкнулись с финансовыми препятствиями для развития своего дела. Допустим, изобретатель придумал новый двигатель, но на производство денег нет. Банкиры — не инженеры, они не верят в коммерческую успешность двигателя. Другие фабриканты хотят поддержать изобретателя, но их финансы ограничены. Изобретатель выпускает ценные бумаги, их может купить любой, у кого хватит денег. Эмитент получил деньги, запустил производство и получил прибыль. Спустя установленное время держатель может потребовать ее погашения, а эмитент (выпустивший долговые обязательства) выкупает облигацию и вознаграждает держателя процентами. Как они работают? Как кредит в банке, только кредитор — вы.

Эмитент рассчитывает получить наличные, пустить их в дело и получить прибыль. Часть этой прибыли обязательно пойдет на погашение облигаций и других долговых обязательств. При этом процент прибыли чаще всего фиксированный — вне зависимости от прибыли компании держатель облигаций получит только ту сумму, которая указана в бонде. Ценные бумаги часто выпускают для финансирования отдельных проектов, программ и объектов, чтобы установить точный уровень дохода и затрат. При этом продажа бондов не требует такой бумажной волокиты, как полноценное кредитование в банке или инвестиционном фонде. Дополнительно можете поинтересоваться, чем отличается акция от облигации.

Дисклеймер

Вся информация об облигациях ниже не является индивидуальной инвестиционной рекомендацией. Я не призываю покупать или продавать облигации. Вы должны включать бумаги в свой портфель в зависимости от ваших целей и задач.

Стоимость облигаций постоянно меняется в зависимости от спроса и предложения. Поэтому указанные в обзоре цифры могут не совпадать с реальными. Цены актуальны на момент написания обзора.

Цена облигации на рынке показывается в процентах от номинала. Например, цена в 99,96% значит, что при номинале в 1000 рублей облигация стоит 999,6 рублей.

Также нужно учесть, что при покупке облигации вы выплачиваете НКД предыдущему владельцу. Чем ближе к дате погашения, тем выше НКД. В таблице я разместил размер НКД рядом с номиналом. Итоговая цена облигации: рыночная цена + НКД + комиссия брокера + комиссия биржи.

Также напомню, что с 2021 года все купоны по всем облигациям облагаются налогом по ставке 13%, так что реальная чистая купонная доходность будет ниже расчетной.

Доходность к погашению указана эффективная – т.е. подразумевающая реинвестирование купонов. Простая доходность к погашению будет немного ниже.

Все продукты Банки.ру

Калькуляторы

Калькулятор вкладов

Калькулятор кредитов

Калькулятор ипотеки

Калькулятор ипотечного страхования

Калькулятор ВЗР

Калькулятор автокредитов

Рассчитать ОСАГО

Рассчитать КАСКО

Вклады и инвестиции

Вклады в Сбербанке

В Почта банке

В рублях

С высоким процентом

Вклады с онлайн заявкой

Акции российских компаний

Покупка ОФЗ

Вклады в Москве

Кредиты и займы

Рефинансирование кредитов

С онлайн заявкой

Под залог

Для пенсионеров

Займ онлайн на карту

Срочный займ на карту

Займ без отказа

Беспроцентный займ

Займ на Киви кошелек

Кредиты в Москве

Страхование

Калькулятор ОСАГО

Ипотечное страхование

ОСАГО 2021

Электронный полис ОСАГО

Калькулятор Каско онлайн

ОСАГО в Москве

Каско в Москве

Карты

Онлайн заявка на кредитную карту

Кредитная карта Тинькофф Платинум

Кредитки без справки о доходах

Онлайн заявка на дебетовую карту

Карты с кэшбэком 2021

Карты с бесплатным обслуживанием

Кредитные карты в Москве

Ипотека

Ипотека в Альфа-Банке

Ипотека в ВТБ

Ипотека в Сбербанке

Рефинансирование ипотеки

Льготная ипотека

Ипотека на вторичное жилье

Ипотека в Москве

ОСАГО и КАСКО

ВТБ страхование Каско калькулятор онлайн

Каско на кредитный автомобиль

Каско УАЗ Патриот

Открытая страховка ОСАГО

Сколько стоит Каско на Х Рей

Сколько стоит Каско на Мерседес Е200

ОСАГО 24 7

Дебетовые карты

Оформить карту самозанятому

Тарифы карт от Почта Банка

Дебетовая карта Открытие — условия получения

Сделать карту с собственным дизайном

Какую карту Россельхозбанка выбрать

Заказать детскую дебетовую карту Тинькофф

Оформить карту Можно Все Росбанк

Условия пользования карты Польза

Пенсионная карта Сбербанк лимит снятия

Кэшбэк Тинькофф Блэк условия

Потребительские кредиты

Оформление кредита в СберБанке

Заявка на кредит наличными

Потребительский кредит в АК Барс банке калькулятор

Выгодные кредиты

Какие банки делают рефинансирование кредитов

Кредит для самозанятых граждан

Кредиты неработающим пенсионерам

Беззалоговый кредит

Взять кредит иностранному гражданину

Получение кредита индивидуальным предпринимателем

Микрозаймы

Взять кредит в микрофинансовой организации

Займ на карту без процентов за первый займ

Займ онлайн на киви кошелек срочно без отказов

Займы онлайн мгновенные на банковскую карту

Срочные экспресс займы онлайн

Займы наличными на длительный срок

Займ студентам с 18 лет без работы

Онлайн займ без отказа пенсионерам

Выдача денег в долг под проценты

Займ на банковскую карту круглосуточно

Ипотечные кредиты

Льготные ипотечные программы для молодой семьи

Получить социальную ипотеку

Кредит на первичное жилье

Ипотека на частный дом без первоначального взноса

Сельская ипотека на участок и строительство дома

Государственная ипотечная программа доступного жилья

Ипотека для многодетных семей под 6 процентов

Ипотека на строительство дачного дома в СНТ

Ипотека для воспитателей детских садов

Получить ипотеку без подтвержденного дохода

Кредитные карты

Оформить карту Мир СберБанка онлайн заявка бесплатно

Платежная карта Мир

Кредитные карты 70000

МТС Банк кредитная карта оформить онлайн заявку 111 дней

Кредитная карта Тинькофф Платинум заказать онлайн

Оформить цифровую карту СберБанк онлайн

Россельхозбанк кредитная карта онлайн заявка оформить

Карта рассрочки Хоум Кредит заказать онлайн

Кредитная карта Тинькофф 55 дней без процентов

Карты рассрочки со снятием наличных без процентов

Расчетно-кассовое обслуживание

Открыть расчетный счет для ИП

Документы для открытия счета ИП в СберБанке

Открытие расчетного счета ООО стоимость

Расчетный счет открытие СберБанк

Бизнес банк Тинькофф

Точка банк тарифы

Депозиты

Облигации федерального займа для физических лиц

СберБанк открыть вклад под проценты

Открыть онлайн вклад

ПИФы СберБанка

Самые дешевые акции

Фонды ETF с выплатой дивидендов

Стоимость акций Газпрома

Акции Роснефти на Московской бирже

Показать еще

Скрыть

Налоги на доход от облигаций

При получении дохода от операций на бирже инвестору необходимо заплатить налог с такого дохода.

Можно выделить три способа получения дохода от облигаций:

- Покупка облигации в момент размещения на бирже и продажа в момент увеличения ее рыночной цены.

- Покупка облигации в момент, когда ее рыночная стоимость ниже номинальной, чтобы заработать в момент погашения облигации.

- Получение купонных выплат.

Налог от продажи облигации. Его необходимо заплатить, только если инвестор продает облигацию дороже, чем купил. Разница между покупкой и продаже (то есть доход) облагается налогом в 13%, причем налог подсчитывает и удерживает брокер, инвестору ничего делать не требуется.

Между тем, облигации, которые номинированы в иностранной валюте предполагают особые условия. Когда брокер рассчитывает по ним налог для оплаты в России, то может получиться, что инвестор продал облигации в убыток, но после перевода дохода в рубли по курсу ЦБ РФ он все равно получил прибыль, а значит налог все же придётся заплатить.

Характеристики облигаций

Большинство облигаций имеют некоторые общие базовые характеристики, в том числе:

- Номинальная стоимость – это денежная сумма, которую облигация будет стоить к моменту погашения; это также справочная сумма, которую эмитент облигаций использует при расчете процентных выплат. Например, предположим, что инвестор покупает облигацию с премией 1090 долларов, а другой инвестор покупает ту же облигацию позже, когда она торгуется со скидкой на 980 долларов. Когда срок погашения облигации наступит, оба инвестора получат номинальную стоимость облигации в размере 1000 долларов США.

- Купонная ставка – это процентная ставка, которую эмитент облигации будет выплачивать на номинальную стоимость облигации, выраженную в процентах. Например, ставка купона 5% означает, что держатели облигаций будут получать 5% x 1000 долларов США по номиналу = 50 долларов США каждый год.

- Купонные даты – это даты, когда эмитент облигаций будет производить выплаты процентов. Выплаты могут производиться с любым интервалом, но обычно выплаты производятся раз в полгода.

- Дата погашения – это дата, когда наступает срок погашения облигации, и эмитент облигации выплатит держателю облигации номинальную стоимость облигации.

- Цена выпуска – это цена, по которой эмитент облигаций первоначально продает облигации.

Две характеристики облигации – кредитное качество и время до погашения – являются основными определяющими факторами купонной ставки облигации. Если эмитент имеет плохой кредитный рейтинг , то умолчанию больше, и эти облигации платить больше интереса. По облигациям с очень длинным сроком погашения также обычно выплачивается более высокая процентная ставка. Эта более высокая компенсация обусловлена тем, что держатель облигации более подвержен рискам процентной ставки и инфляции в течение длительного периода.

Кредитные рейтинги компании и ее облигаций присваиваются такими рейтинговыми агентствами, как Standard and Poor’s , Moody’s и Fitch Ratings . Облигации самого высокого качества называются « инвестиционным рейтингом » и включают долговые обязательства, выпущенные правительством США и очень стабильными компаниями, такими как многие коммунальные предприятия. Облигации, которые не считаются инвестиционным рейтингом, но не являются дефолтными, называются « высокодоходными » или «мусорными» облигациями. Эти облигации имеют более высокий риск дефолта в будущем, и инвесторы требуют более высокой купонной выплаты, чтобы компенсировать им этот риск.

Облигации и портфели облигаций будут расти или падать в цене при изменении процентных ставок. Чувствительность к изменениям в среде процентных ставок называется « дюрацией ». Использование термина «дюрация» в этом контексте может ввести в заблуждение новых инвесторов в облигации, поскольку оно не относится к продолжительности времени до погашения облигации. Вместо этого дюрация описывает, насколько цена облигации вырастет или упадет с изменением процентных ставок.

Скорость изменения чувствительности облигации или портфеля облигаций к процентным ставкам (дюрации) называется « выпуклостью ». Эти факторы сложно вычислить, и необходимый анализ обычно проводят профессионалы.

Риски облигаций

Риск ликвидности — вероятность, что в нужный момент инвестор не сможет найти желающих купить облигации.

Ликвидность с точки зрения торговли облигациями — относительное понятие и зависит от того объема ценных бумаг, с которым имеет дело инвестор. Выпуск облигаций считается ликвидным при условии, если необходимое инвестору количество бумаг можно приобрести по близкой к рыночной цене. И наоборот, ликвидность выпуска облигаций можно считать недостаточной, если для быстрой покупки или продажи нужного объема инвестору необходимо предложить существенно более низкую цену, чем рыночная.

Риски

Не забывайте, что риски есть всегда и везде. Даже внести деньги на депозит не всегда надёжно. Давайте же разберемся, какие опасности несёт за собой инвестирование в облигации.

Процентная ставка

Когда процентная ставка растёт, цены на облигации падают. Поэтому если вы приняли решение продать облигации досрочно, то из-за возросшей процентной ставки цена облигации будет ниже цены на момент приобретения. Даже если платежная способность эмитента не снизилась (точнее, ухудшилась из-за возросшей ставки). Если ставка упала, то рисков нет, вы получите дополнительный доход на увеличении цены облигации (если она продается досрочно).

Валюта

Если вы покупаете облигации в долларах, евро или в другой валюте, не стоит забывать, что стоимость облигаций может снижаться из-за скачков курса валют.

Какие облигации можно купить в РФ

Первые облигации в истории России выпустили после Крымской войны. Военные действия велись на деньги кредиторов, займы собирались отдавать с контрибуции. После мирного договора пришлось дать больше финансовой свободы предпринимателям и позволить строительство частных железных дорог. Правительство печатало государственные ЦБ (здесь и далее — Ценные Бумаги) для британских банков, железнодорожные магнаты выпускали корпоративные облигации. Через несколько лет городские власти тоже начали продавать собственные бонды — муниципальные, вырученные деньги шли на обустройство городов и развитие инфраструктуры. Сейчас в ходу такие виды:

- Государственные — выпускаются государством для покрытия дефицита бюджета. Выкуп облигаций гарантируется государством. Самый надежный вид ценных бумаг, от этого наименее доходный.

- Муниципальные — выпускаются местными властями, доход от них не облагается налогом.

- Корпоративные — выпускаются банками типа Сбербанка, ВТБ или коммерческими компаниями для финансирования проектов. Высокий риск, высокодоходные в случае успеха.

Вот неплохое видео о государственных бондах РФ.

https://www.youtube.com/embed/rIpWSnsPkhA

Отличия облигаций по доходности

- Дисконтные (Zero Coupon) – в установленный срок полностью погашаются эмитентом. Продаются по стоимости ниже номинала, погашаются по номиналу. За счет разницы держатель получает прибыль.

- С фиксированной ставкой, купонная — прибыль выплачивается регулярно в виде процентов от номинальной стоимости. ЦБ не теряет номинальную стоимость.

- С плавающей ставкой — прибыль выплачивается регулярно, но процент привязан к оговоренным экономическим показателям. Чаще всего — к ставкам по кредитам.

Конкретная прибыль зависит только от условий, на которых выпущена ценная бумага. Например, государственные сроком на один год могут принести до 6% прибыли. А какой-нибудь «ЮТэйр» предложит 968% годовых. Шанс получить деньги с государственных облигаций — 99.9% против 1% у «ЮТэйр». Выбор облигаций — это поиск золотой середины с хорошей надежностью и наилучшей доходностью.

Когда лучше покупать облигации: до или после выплаты купона?

Из-за НКД кажется, что разницы нет: когда бы вы ни купили бумагу, вам придется заплатить продавцу причитающуюся ему часть купона — тот самый НКД. А эмитент облигации возместит вам этот платеж, когда выплатит сам купон.

Но нюансы возникают, когда дело доходит до налогообложения.

С налогами на купоны все понятно — они облагаются НДФЛ в 13%. А вот что происходит с НКД?

НКД становится частью дохода инвестора, который продал облигацию до погашения купона.

При этом НКД, который покупатель выплачивает продавцу, у первого будет записан в расходы, а у второго — в доходы. Это налоговый агент учтет при удержании выплаты в пользу государства.

Получается, если облигацию купили за день до выплаты купона, то для нового держателя эта сделка будет убыточной: он выплатит НКД и НДФЛ. Но в конце расчетного периода эти издержки будут учтены, налог будет меньше. Его размер можно снизить за счет полученного убытка. Эта опция доступна в течение десяти лет с момента финансовой потери до тех пор, пока весь убыток не будет исчерпан. Она оформляется в налоговой. Главное, предоставить документы с подтверждением убытков за прошлые периоды.

В цифрах. Возьмем акцию номиналом 1 000 рублей с годовой доходностью 7%. Купон выплачивается один раз в год. Допустим, инвестор А покупал облигацию по номиналу в момент размещения. Допустим также, что в момент покупки облигации инвестором Б ее цена составляет те же 1 000 рублей. Инвестор Б покупает бумагу накануне выплаты купона и выплачивает инвестору А НКД 69 рублей. Инвестор А получает 1 069 рублей. С разницы (1 069 рублей минус 1 000 рублей) он уплатит 13% НДФЛ, или 8,97 рубля. Инвестор Б получает купон в 70 рублей, с которого он также уплатит 13%, или 9,1 рубля.

Получается, что инвестор Б заплатил 1 069 рублей за свою облигацию, а получил по ней с выплатой купона 70 рублей, плюс при погашении бумаги эмитент выплатил ему размер номинала — 1 000 рублей. Доналоговая прибыль инвестора составила всего 1 рубль. А с купона он уплатил налог — 9,1 рубля. Получился фактический убыток в 8,1 рубля. Но налоговые затраты никто не вернет, деньги заплачены с купона.

С точки зрения налоговой, инвестор Б получил убыток с номинала, купив облигацию: он заплатил 1 069 рублей, а при ее погашении вернул только 1 000 рублей. Получилась отрицательная налоговая база: минус 69 рублей. В дальнейшем на эту сумму он сможет уменьшить свой доход от следующей сделки с ценными бумагами.

Например, в следующий раз Б купит такую же облигацию при размещении, а продаст за день до ее погашения за 1 069 рублей. Он получит доход 69 рублей и не уплатит с него НДФЛ, поскольку из полученной суммы вычтет предыдущий убыток. Это он сможет сделать, написав заявление о переносе старого убытка на образовавшуюся прибыль от новой сделки.

Рассчитать размер НКД можно по формуле:

Если с теми же условиями купить облигацию спустя 35 дней после выплаты купона, то НКД, который необходимо компенсировать продавцу, составит 6,7 рубля.

Смотреть доход облигаций и брать вводные данные для анализа можно на нашем сервисе по подбору облигаций.

Выводы

Подводя итоги статьи, можно вынести три основных тезиса:

- Само государство выступает в качестве эмитента гособлигаций.

- Гособлигации — самый надежный, но, к сожалению, самый малоприбыльный способ инвестиций на бирже.

- Риски, хоть и небольшие, но присутствуют всегда.

58331 просмотр Автор статьи:

Редакция сайта ofzdohod.ru

Статьи написана силами редакции сайта и проверена профессионалом в области или частным инвестором.

Поставьте оценку статье и помогите стать лучше:

★

★

★

★

★

4.382 /

5

(34 голоса)

– честный рейтинг статьи от читателей.

Вам необходимо включить JavaScript, чтобы проголосовать

Заметили ошибку в тексте? Пожалуйста, выделите её и нажмите Ctrl + Enter

Новое слово в консервативных инвестициях

Подведём итоги

Облигации — прибыльная и надежная альтернатива банковским вкладам. Проценты по облигациям варьируются от 7% до 20% годовых, срок — от одного дня до 15 лет. Выплаты по облигациям можно получить один раз в конце срока или регулярно на протяжении всего срока. Выплаты начисляются в проценте от номинала облигации. Облигации можно продать на рынке в любой момент. Самый надежный вариант инвестиции — купить народные облигации федерального займа.

Ценные бумаги выпускают государство, местные власти и юридические лица. Государственные и муниципальные ценные бумаги — самые надежные, корпоративные — самые прибыльные

Важно правильно оценить риски облигаций, чтобы не потерять свой вклад и не судиться за компенсацию. Для каждого вида облигаций есть минимальное и максимальное количество для покупки — читайте условия

Для операций на сумму меньше 400 000 можно сделать налоговый вычет на 13% (52 000 для 400 000).

Информацию можно найти на специальных сайтах, на сайте Минфина и у брокеров. Купить бонды можно в банке или у брокера, для этого надо открыть инвестиционный счет и подписать контракт. Контракт читать медленно и вдумчиво — брокеры зарабатывают на невнимательности клиентов и комиссиях. Жизненное кредо инвестора — не клади все яйца в одну корзину.

На сегодня всё. Подписывайтесь, рассказывайте друзьям, узнавайте новую информацию и богатейте.