Полный обзор «втб инвестиции»

Содержание:

- ИИС или брокерский счёт

- Как получить новый статус физическому лицу

- Брокерское обслуживание от ВТБ

- Общая информация о покупке акций через «ВТБ инвестиции»

- Десять уроков по инвестированию в ВТБ

- Мнение экспертов о проекте Мои Инвестиции

- Нужно ли платить налоги

- Преимущества открытия брокерского счета в ВТБ

- Десять тысяч инструментов на нескольких вкладках

- Пошаговая инструкция по работе «Мои инвестиции»

- Все больше инструментов в кармане

- А бумаги-то ненастоящие!

- Преимущества программы

- Стоимость обслуживания брокерского счета

- Робот-советник

- Основные «фишки» приложения ВТБ Инвестиции

- Сколько в месяц зарабатывает новичок в инвестициях с ВТБ

ИИС или брокерский счёт

ИИС – это подвид брокерского счета, позволяющий вкладчику экономить на налоговых выплатах.

Законодательство предусматривает два типа экономии:

- Налогоплательщик получает налоговый вычет раз в год – в размере 13% (но не более 52 000 рублей);

- Инвестор не уплачивает налог с инвестированных средств.

Для получения максимального вычета владельцу инвестиционного портфеля необходимо вложить 400 000 рублей в год.

Чтобы сохранить право на вычет, инвестор должен помнить о трех правилах:

- Вывод средств с ИИС запрещен на протяжении трех лет;

- У пользователя может быть только один ИИС;

- В год допускается вносить не больше миллиона рублей на баланс.

Всех этих ограничений у владельца обычного брокерского счета нет – как и налоговых льгот.

Среди других преимуществ брокерского счета можно назвать:

- Активы: на ИИС хранятся только рубли, на БС – рубли, валюта, акции, облигации;

- Ареал торговли: владельцы ИИС не могут торговать на форексе и покупать иностранные ценные бумаги (если те не введены в обращение на российском рынке);

- Уплата НДФЛ: при наличии нескольких БС можно суммировать доходы по всем при подсчете НДФЛ – т.е. сальдировать его. С ИИС такая процедура запрещена.

Как получить новый статус физическому лицу

Закон устанавливает четкие требования к физлицу для получения статуса квалифицированного инвестора. Достаточно соответствовать одному из них.

Стоимость ценных бумаг и обязательств по договорам с производными инструментами

Общая стоимость должна составлять не менее 6 млн рублей. При расчете учитываются:

- государственные ценные бумаги РФ, региональные и муниципальные;

- иностранные государственные ценные бумаги;

- акции и облигации российских и иностранных эмитентов;

- российские и иностранные депозитарные расписки;

- паи ПИФов;

- ипотечные сертификаты;

- договоры на фьючерсы и опционы.

В общей стоимости также учитываются инструменты, которые владелец передал в доверительное управление.

Опыт работы на финансовых рынках

Учитывается опыт работы в российских и иностранных компаниях, которые совершали сделки с ценными бумагами и производными инструментами. Если эти организации имеют статус квалифицированного инвестора, то достаточно проработать там 2 года. Если нет, то не менее 3 лет.

Операции с ценными бумагами и производными инструментами

В этом случае играет роль количество сделок, периодичность их совершения и сумма, на которую были операции по купле-продаже ценных бумаг или заключению договоров с производными инструментами.

Одновременно должны быть соблюдены следующие условия:

- в течение года инвестор совершил не менее 10 сделок в квартал с ценными бумагами, опционами или фьючерсами;

- операции совершал не реже одного раза в месяц;

- общая сумма сделок составляет не менее 6 млн рублей.

Размер имущества, которым владеет инвестор

В денежном эквиваленте имущество должно оцениваться более, чем на 6 млн рублей. Объекты недвижимости в этом случае не учитываются. В расчете участвуют:

- деньги на депозитах в российских и иностранных банках;

- драгоценные металлы (в том числе обезличенные металлические счета), а точнее, их денежная оценка;

- ценные бумаги (акции, облигации, паи, фьючерсы, опционы).

Образование

Инвестор должен иметь высшее экономическое образование, подтвержденное дипломом государственного образца, в аккредитованном вузе. Но не каждый вуз подойдет, а только тот, что аттестовывает специалистов для работы на рынке ценных бумаг.

Для признания квалифицированным инвестором можно предъявить один из перечисленных профессиональных аттестатов и сертификатов:

- квалификационный аттестат специалиста финансового рынка, аудитора, страхового актуария;

- сертификат CFA, CIIA, FRM.

Документы

Чтобы получить статус КИ, надо написать заявление в организацию, имеющую право его присваивать. Это могут быть банки, брокерские компании, инвестиционные фонды. Обычно инвесторы подают документы в компанию, где у них открыт брокерский счет.

Для подтверждения суммы владения ценными бумагами и иным имуществом можно предоставить:

- выписки с банковских счетов об открытии депозитов;

- отчет управляющей компании, который содержит информацию о переводе клиентом средств в доверительное управление;

- брокерский отчет со сведениями о владении инвестором ценными бумагами и другими финансовыми инструментами;

- документы на владение драгоценными металлами и требование к финансовой организации выплатить их денежный эквивалент.

Для подтверждения опыта работы придется подготовить:

- копию трудовой книжки, заверенную работодателем;

- копию лицензии, которая содержит сведения о том, что работодатель является квалифицированным инвестором.

Для подтверждения частоты и суммы сделок достаточно брокерского отчета, где указана вся необходимая информация: когда и что купили-продали, на какую сумму.

Для подтверждения образования подготовьте копию диплома о высшем экономическом образовании, сертификата или аттестата.

Аттестационная комиссия рассматривает поступившее заявление и принимает решение о присвоении или не присвоении статуса КИ. Например, на сайте брокера ВТБ указано, что вся процедура занимает 1 – 3 дня. Сбербанк тратит на это до 10 рабочих дней при условии, что не потребуется предоставление дополнительных документов. Все квалифицированные инвесторы заносятся в реестр.

Брокерское обслуживание от ВТБ

Новичку бывает достаточно непросто разобраться во всех тонкостях и принципах работы системы онлайн брокер от ВТБ.

Онлайн брокер от ВТБ 24 является своеобразным финансовым консультантом для клиентов по вопросам проведения торгов на фондовых биржах. Онлайн брокер предоставляет своим участникам информацию о новых методах получения дохода, принимает, обрабатывает и исполняет заявки на проведение тех или иных операция на бирже.

Зайдя в личный кабинет, клиент видит всю актуальную на данный момент информацию о деятельности биржи, получает новости, осуществляет выгодные финансовые операции.

Личный кабинет клиента

Онлайн брокер от ВТБ и его Личный кабинет — это один из самых востребованных и удобных сервисов, дающих возможность клиенту осуществить заработок как на федеральной, так и на международной фондовой бирже.

Рассмотрим основные преимущества сервиса:

- Существует возможность использовать услуги персонального консультанта.

- Клиент может перенести свою позицию на бирже на любое удобное для него время.

- Клиент может получить доступ в Личный кабинет, посредством которого он будет совершать финансовые операции на выбранной фондовой бирже.

- Составлять индивидуальные портфели ценных бумаг.

- Разрабатывать уникальные инвестиционные стратегии.

- Посредством личного кабинета осуществлять операции с ценными бумагами (облигациями, опционами, фьючерсами).

ВТБ выставляет своим клиентам условие – иметь счет на минимальную сумму в 100000 рублей.

При грамотном походе в работе с данной системой, ваши расходы будут самыми минимальными.

Капитал брокер от ВТБ

ВТБ Капитал брокер предоставляет своим клиентам осуществлять финансовые операции с ценными бумагами и валютой не только на федеральном, но и международном уровне. Посредством личного кабинета можно выбрать любую доступную для проведения торгов биржу.

Не так давно ВТБ Капитал брокер осуществляла свою деятельность под иным названием — ООО Мос-брокер.

ВТБ Капитал брокер является дочерним подразделением группы ВТБ и предоставляет своим клиентам следующий перечень услуг:

- аналитика;

- удаленный доступ;

- маржинального кредитования.

ВТБ Капитал брокер выполняет свою деятельность в соответствии с действующим законодательством, имеет все необходимые лицензии, разрешения. Сотрудники компании является высококвалифицированными опытными специалистами, а ее уставный капитал по величине превосходит другие организации. ВТБ Капитал брокер — это надежный партнер, включенный в федеральный реестр Удостоверяющих центров.

ВТБ Капитал брокер предлагает для физических и юридических лиц быстро открыть счет. Для этого, прежде всего, необходимо зарегистрироваться на сайте банка.

ВТБ Капитал брокер дает своим клиентам преимущество в продаже ценных бумаг на фондовых рынках, позволяя таким образом зарабатывать значительную прибыль от вложения собственных денежных средств.

Форекс брокер ВТБ

ВТБ 24 Форекс брокер является одним из известнейших компаний во всем мире. Организация осуществляет свою успешную деятельность вот уже более 6 лет. Сфера деятельности ВТБ 24 Форекс брокер базируется на оказании финансовых и инвестиционных услуг. Все операции осуществляются посредством использования платформ OnlineBroker и QUIK.

Услуги, предоставляемые онлайн брокером ВТБ, включают следующий сервис:

- Поддержку клиентов 24 часа 7 дней в неделю.

- Возможность пройти бесплатное курсовое обучение для самостоятельной работе на биржевой площадке.

- Дает возможность осуществлять фондовые операции не только на рынке Форекс, но и на любом другом из предоставленного перечня, в том числе международного уровня.

ВТБ 24 брокер дает своим клиентам выбрать оптимальный способ проведения сделок: через мета-трейдер, реутерс диалинг, онлайн сервис, ЕБС, по телефону.

Общая информация о покупке акций через «ВТБ инвестиции»

С помощью приложения ВТБ каждый желающий сможет легко начать получать дополнительный доход на финансовом рынке. Акции — это бумаги, составляющие капитал компании. Приобретая активы, инвестор становится владельцем части компании. Акционер имеет право на получение прибыли (дивидендов), участие в управлении организацией в соответствии с Федеральным законом «Об акционерных обществах».

В приложении «ВТБ инвестиции» можно приобрести акции российских и зарубежных компаний.

Преимущества приобретения

Сегодняшние реалии привлекают все больше людей на фондовые рынки, т.к. процентные ставки банковских депозитов уменьшаются, а вложения в недвижимость обладают низкой ликвидностью.

Преимущества покупки акций через «ВТБ инвестиции»:

- удобный интерфейс;

- уникальные идеи от аналитиков и экспертов;

- рекомендации бесплатного робота-советника;

- выбор персональной консультации;

- российские и иностранные бумаги;

- более 10 000 финансовых инструментов на Санкт-Петербургской и Московской биржах.

Задачи, решаемые с помощью инвестиционного счета: накопления к пенсионному возрасту, получение необходимой суммы для обучения детей, создание капитала для обеспечения ребенка в будущем, просто дополнительный доход.

Десять уроков по инвестированию в ВТБ

Десять уроков по инвестированию — это возможность получить 10 российских акций, а потом продать их.

Рис. 1. ВТБ брокер – Вкладка в нижнем меню «Прочее» – Обучение инвестициям.

После того как приложение «Мои инвестиции» установлено и активировано, внизу можно увидеть меню. Кликаем «Прочее» (в красной рамке на рисунке 1). Затем открываем «Обучение инвестициям» (зеленая рамка на рис. 1). Появится курс из десяти текстовых уроков (рис. 2).

Рис. 2. Курс по инвестициям в приложении ВТБ «Мои инвестиции».

На рис. 2 есть пояснение, чем полезен курс по инвестициям:

- Разберетесь, как можно зарабатывать на инвестициях.

- Поймете, как собрать портфель ценных бумаг.

- Узнаете, как управлять портфелем в разных ситуациях.

- Получите свои первые ценные бумаги в подарок. Акция действует для новых клиентов, которые открыли счет после 1 июня 2021 года.

Важно отметить, что акция действует для тех, кто открыл брокерский (!) счет после 1 июня 2021 года. Если человек был клиентом ВТБ банка уже давно, но у него не было брокерского счета, то он также может участвовать в акции

Также может участвовать в акции новый клиент, у которого вообще не было никаких счетов в ВТБ.

Откроем первый урок (рис. 3):

Рис. 3. Так выглядит первый урок по инвестированию.

В конце каждого урока есть три вопроса. На каждый вопрос предлагаются три варианта ответов, нужно тыкнуть по правильному ответу. Можно в интернете найти правильные ответы на все вопросы, но гораздо полезнее будет пройти уроки и ответить на вопросы самостоятельно.

Все уроки можно проходить повторно, если в конце урока не удалось ответить правильно, хотя бы на 2 вопроса из 3-х. При неправильном ответе на любой вопрос обязательно показывают, какой же на самом деле должен быть правильный ответ. То есть в любом случае, получая подсказки о правильных ответах и проходя уроки повторно, можно пройти все уроки и ответить правильно на все поставленные вопросы.

Мнение экспертов о проекте Мои Инвестиции

ВТБ имеет высокий рейтинг и хорошую репутацию, так как работает с 2003 года, к тому же это государственная структура со всеми необходимыми лицензиями. Кстати, независимое рейтинговое агентство «Эксперт А» присвоило ему высшую оценку надёжности (А++).

Большинство экспертов одобряют ВТБ Мои Инвестиции, отмечая удобный сервис в приложении, низкие комиссии и хорошие предложения от аналитиков банка. К отрицательным моментам эксперты относят ограничения по перечню доступных инструментов; большинство вопросов решается только в банке.

Внимательно изучив отзывы о том, сколько можно заработать на ВТБ инвестициях, мы пришли к выводу, что нет определенной суммы прибыли. Да, выйти на доход можно, но придётся научиться держать себя в руках (дабы не распродать всё под действием паники), изучать финансовый рынок и интересоваться его новостями, понимать, что невозможно быстро разбогатеть. Здесь нельзя действовать как в ситуации с вкладом «открыл и забыл», придётся анализировать и действовать и тогда ваши инвестиции принесут прибыль.

Интересная статья

ВТБ Инвестиции — нужно ли платить налоги с дивидендов?

Нужно ли платить налоги

Посещение банка ВТБ

Работа с инвестициями предполагает уплату налогов. Для физических лиц размер налога составляет 13%, а для нерезидентов России — 30%. Приложение банка автоматически рассчитывает, какую сумму инвестор должен оплатить. Если пользователь открыл ИИС, то налог списывается автоматом со счета, что очень удобно.

Списание происходит в следующих случаях:

- Налоговый период завершен.

- Произошло расторжение договора на брокерское обслуживание.

- Был произведен вывод средств раньше срока завершения периода.

Чтобы подтвердить статус налогового резидента, клиенту нужно прийти в банк и предоставить один из документов: паспорт, справка 2-НДФЛ, справка с места работы или миграционную карту.

Часто задаваемые вопросы

Какими недостатками обладают ВТБ Инвестиции? Пользователи отмечают низкий уровень техподдержки. Это особенно актуально для тех, кто торгует на бирже каждый день. Кроме этого, клиентов не устраивает большое количество рекламной информации и то, что для аналитики инструментов используется только технический анализ.

Преимущества открытия брокерского счета в ВТБ

Возможности брокерского счета

Для удобной работы с брокерским счетом пользователю необходима дебетовая карта. Но поскольку банки особо не афишируют наличие у них бесплатных продуктов, то инвесторы остаются не в курсе, что могут заказать карту банка без дополнительной оплаты.

- Активировав пакет услуг «Базовый» клиент получает одну моментальную карту.

- К еще одному преимуществу стоит отнести простоту открытия и легкое пополнение счета. Если раньше открыть брокерский счет можно было в самом банке в отделении для обслуживания ВИП клиентов, то сейчас процедура упростилась. Открыть счет легко через интернет-банкинг.

- Многим пользователям нравится, что за сделку и услуги депозитария банк взимает низкие комиссии. Изначально за сделку снимали 0,0413% и за депозитарий 150 рублей в месяц, но с 2019 года появились более выгодные тарифы.

- Большой ассортимент бумаг и простота совершения сделок — эти особенности можно назвать дополнительными преимуществами брокерского счета ВТБ.

В приложении банка содержится большой ассортимент инструментов для торговли. Разработчики постарались сделать интерфейс интернет-банкинга интуитивно понятным. Совершать сделки действительно просто.

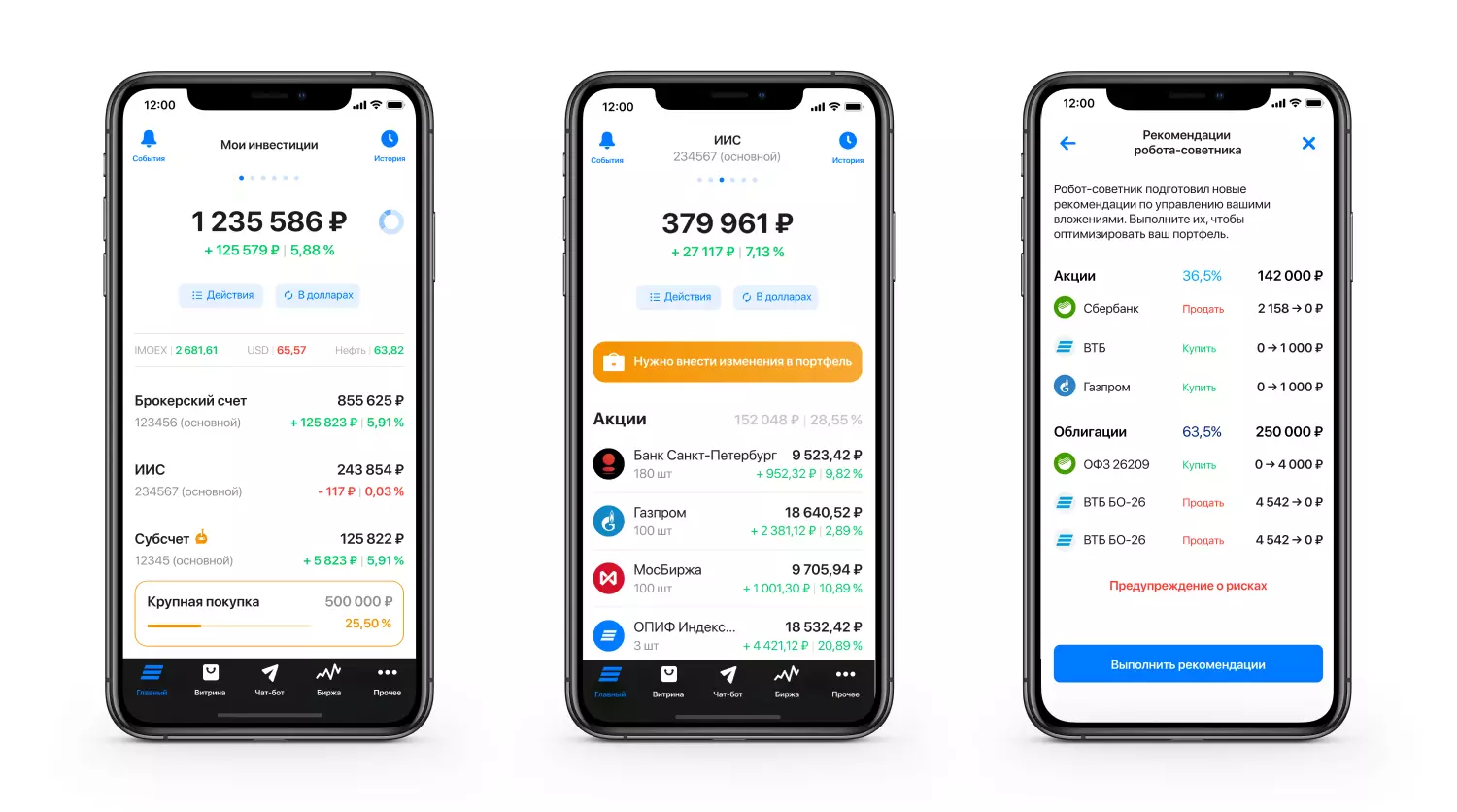

Десять тысяч инструментов на нескольких вкладках

Несмотря на то, что эксперты из Российской Ассоциаций электронных коммуникаций отметили именно простоту интерфейса как важный фактор успешности приложения, эту платформу для управления частными инвестициями нельзя назвать ни скромной, ни минималистичной по своему функционалу. Это полноценная торговая система, которая позволяет выполнять все необходимые операции: открыть счет, пополнить, купить или продать выбранные ценные бумаги в один клик. В мобильном приложении организован доступ более чем к 10 000 разнообразных инструментов на 33 биржах по всему миру, а также через внебиржевые сделки.

Отдельная вкладка посвящена аналитике портфеля. Здесь можно отфильтровать его состав по типу активов, по отраслям, странам и валютам, а также посмотреть прогноз выплат. Аналитики «ВТБ Капитал Инвестиции» регулярно публикуют свои рекомендации относительно того, какие акции имеют высокий потенциал роста и какие облигации имеют хорошее соотношение риска и доходности и делают подборки наиболее перспективных бумаг.

«ВТБ Мои инвестиции» — это полноценная торговая система, которая позволяет выполнять все необходимые операции

«ВТБ Мои инвестиции» — это полноценная торговая система, которая позволяет выполнять все необходимые операции

Среди тех, кто только начинает инвестировать, популярна услуга робота-советника. В «ВТБ Мои Инвестиции» первый официально аккредитованный робот такого типа в России. Подключение услуги бесплатно. Робот подберет подходящий по отношению клиента к риску и его задачи инвестиционный портфель, будет его отслеживать и давать рекомендации по управлению им и ребалансировкам в случае необходимости.

Стоит отметить, что в целом за последний год число сделок, совершаемых в «ВТБ Мои Инвестиции», выросло в 4 раза. В январе 2021 г. клиенты проводили 700 тыс. сделок ежедневно. Оборот вырос в 4,7 раза по сравнению с январем 2020 г., до ₽70 млрд ежедневно. По итогам января 2021 г. на «ВТБ Мои Инвестиции» приходится более 76% сделок с ценными бумагами, совершаемых клиентами ВТБ. Также для них доступны Quik и онлайн-кабинет на сайте брокера.

«При этом мы предоставляем качественную экспертизу и аналитику, генерируем инвестиционные идеи, в том числе и по иностранным ценным бумагам», — прокомментировал Владимир Потапов.

Инвестиционные идеи можно почерпнуть из раздела, где публикуются ежедневные обзоры самых важных финансовых новостей на рынке. Удобно, что новости можно прочитать, не выходя из приложения, и сразу принять решение при необходимости.

Пошаговая инструкция по работе «Мои инвестиции»

Скачивание и установка

Скачать приложение «ВТБ.Мои инвестиции» не составит огромного труда. Для этого необходимо:

- Открыть магазин приложений App Store или Play Market в зависимости от вашего мобильного устройства;

- Ввести в поисковую строку название приложения;

- Найти «ВТБ. Мои инвестиции»;

- Установить его на ваш смартфон.

Для регистрации аккаунта необходимо будет ввести личные данные: ФИО, номер мобильного телефона, актуальную электронную почту и придумать пароль для входа. Подверждение данных происходит через электронную почту, которая была указана при регистрации профиля.

Пополнение брокерского счета

После подписания брокерского контракта на обслуживание, клиент имеет право на формирование инвестиционного портвеля. Для этого необходимо будет пополнить свой счёт. Для пользователей приложения представлено три варианта пополнения счёта:

- через отделение банка;

- с помощью интернет-банкинга или мобильного приложения;

- через межбанковский перевод из другого банка.

Чтобы пополнить счёт через мобильное приложение, необходимо:

- Нажать на голубой кошелёк в приложении «Мои инвестиции»;

- Пополнить любым удобным способом.

В соответствии с внутренним регламентом брокера денежные средства поступят на счёт не позднее следующего рабочего дня. Зачисление через интернет-банкинг происходит в течение 15-ти минут.

Поиск финансовых активов

Перейдя в раздел «Котировки», через поиск можно найти нужную ценную бумагу. Сортировка возможно по отфильтрованным ценным бумагам за день, проценту изменения цены или в алфавитном порядке.

Если вы перейдёте в информационную карточку выбранного продукта, то сможете ознакомиться с аналитикой по нему. Там будет отображено:

- изменение цены за выбранный период;

- максимальная и минимальная цена актива;

- котировка при открытии торга.

Создание заявки на покупку и продажу акций

Чтобы создать заявку по покупку ценной бумаги или её продажу, потребуется:

- Зайти в раздел «Котировки»;

- Из представленных финансовых инструментов выбрать нужный;

- Нажать на него;

- Кликнуть по кнопке «Купить»;

- В заявке необходимо будет указать количество лотов и его стоимость ( инвестор выбирает либо покупку по рыночной цене, либо предлагает свою стоимость);

- Подтвердить действия по операции;

Выполненные заявки будут отображены во вкладке историй по операциям.

Вывод средств

Вывод денежных средств предусматривает несколько способов:

- через банковское отделение;

- в личном кабинете при использовании электронной подписи или кода подтверждения действий;

- звонок в службу поддержки.

Инструкция по выводу денежных средств через приложение ВТБ для инвестирования:

- Открыть первую вкладку инвестиционного портфеля;

- Нажать на иконку с изображением голубого кошелька;

- Выбрать функцию вывода денежных средств;

- Указать банковский счёт для перевода средств;

- Подтвердить свои действия паролем из смс.

Все больше инструментов в кармане

В обновленной версии приложения для квалифицированных инвесторов стали доступны размещения облигаций в иностранной валюте на внебиржевом рынке. Карточка размещения аналогична карточке первичного размещения облигаций на российском биржевом рынке. Неначавшееся размещение можно отслеживать, подписавшись на уведомление о его старте. Для некоторых размещений будет доступна опция участия в размещении «по итоговым условиям»: с утвержденным купоном или доходностью.

«ВТБ Капитал Инвестиции» выпустили первое обновление мобильного приложения в 2021 г.

«Мы видим большой спрос от наших клиентов на участие в размещениях ценных бумаг. Мы добавили данный функционал для облигаций на российском фондовом рынке еще полтора года назад. В прошлом году мы первыми в России предоставили возможность клиентам участвовать в IPO акций через мобильное приложение. Покупка облигаций в иностранной валюте для квалифицированных инвесторов — это еще одна опция, которая делает для наших клиентов доступными все рынки мира в одно касание», — сказал Владимир Потапов, главный исполнительный директор «ВТБ Капитал Инвестиции», старший вице-президент ВТБ.

А бумаги-то ненастоящие!

Нельзя обойти вниманием еще одно промо от ВТБ для новичков, которое на данный момент уже завершено. Акция наделала немало шума в Интернете, поскольку все было реализовано с применением передовых технологий.. Суть предложения довольно проста и подозрительно напоминает весеннюю раздачу ценных бумаг от «Тинькофф»

Брокер ВТБ обещал подарок за открытие счета — акции российских компаний. С условием: пройти десять уроков и сдать тесты из трех вопросов каждый. В награду выдавали акции десяти компаний, «определяемых случайным образом».

Суть предложения довольно проста и подозрительно напоминает весеннюю раздачу ценных бумаг от «Тинькофф». Брокер ВТБ обещал подарок за открытие счета — акции российских компаний. С условием: пройти десять уроков и сдать тесты из трех вопросов каждый. В награду выдавали акции десяти компаний, «определяемых случайным образом».

В эксперименте мне удалось успешно сдать все тесты на 100% и получить максимальный выигрыш из десяти акций, которые стоили в диапазоне от 80 копеек до 120 рублей за штуку. В сумме подаренный мне портфель потянул на 500 рублей. Впрочем, уже через месяц он дорос до 550.

Нюанс, о котором брокер не предупреждал, обнаружился позднее: эти акции были ненастоящими, а потому «сгорали» через три месяца, если их вовремя не продать. Подаренные акции не отображались в кабинете инвестора (в веб-версии). Их можно было увидеть только в специальном разделе мобильного приложения. Это и вызвало бурные обсуждения в Интернете: не всем новичкам было понятно, как правильно превратить подарок в деньги.

Все ценные бумаги, даже копеечные, шли лотами по одной штуке, что делало их непродаваемыми. Например, акции «Аэрофлота» торгуются по десять штук, и при попытке обналичить такой «подарок» можно по ошибке взять их в шорт. То есть продать в кредит, причем не за бонусные, а за настоящие собственные рубли. Проблема решалась тем, что нужно было пролистать в приложении до кнопки продажи именно подарочной акции. А потом уже на вырученные деньги покупать настоящие ценные бумаги.

По всей видимости, ВТБ таким образом решил избежать лишней отчетности перед налоговой и сэкономить на депозитарных комиссиях. Логика в этом определенно есть: ради портфеля из десяти акций на 500 рублей вводить вычеты, дробить лоты и платить за их хранение слишком хлопотно. Проще превратить их в виртуальные баллы и привязать к стоимости настоящих акций. Вот на что способен современный финтех.

Преимущества программы

Данное приложение станет отличным вариантом для тех, кто занимается инвестициями. При необходимости также пользователь может подключить работу помощника, что является одним из основных преимуществ. Робот-советник является бесплатным сервисом. Он будет помогать подбирать персональный портфель ценных бумаг. При необходимости он будет давать подсказки, как нужно правильно ими управлять.

Чтобы воспользоваться помощью робота-советника, следует для начала пройти опрос и указать финансовую цель. Только после этого робот сможет подобрать для каждого оптимальный набор ценных бумаг. Также среди его возможностей имеется помощь в пополнении счета (при необходимости) и отслеживание инвестиций. По инвестициям будут приходить советы, поэтому использование приложения для новичков не покажется столь сложным.

Скачать его можно абсолютно бесплатно. Для этого следует напрямую с браузера загрузить установочный файл в формате APK и выполнить установку. Программа имеет массу преимуществ, вместе с ней каждый сможет без труда приумножить свою прибыль.

ВТБ Мои Инвестиции на APKshki.com скачали 45 раз. ВТБ Мои Инвестиции распространяется бесплатно в расширении txt.

Все приложения и игры на нашем сайте проходят обязательную проверку антивирусом с последними сигнатурами.

Скриншоты

Стоимость обслуживания брокерского счета

Тариф «Мой Онлайн» предусматривает полностью бесплатное обслуживание счета. На остальных тарифных планах плату за обслуживание не списывают при отсутствии сделок в течение месяца, а если была хотя бы 1 сделка она составит 150 р. Отдельно платить за депозитарное обслуживание не надо.

Для акционеров ВТБ цена обслуживания брокерского счета меньше и зависит от количества акций ВТБ на счету:

- при наличии до 1.5 млн акций ежемесячная плата составит 105 р.’

- если имеется от 1.5 до 45 млн акций за обслуживание ежемесячно надо платить по 60 р.;

- если на счете больше 45 млн акций, то комиссия составит 30 р. в месяц.

Минимальная сумма для вложения

Возможность начать делать инвестиции ВТБ для физических лиц предлагает без каких-либо условий по минимальной сумме. Некоторые инвесторы начинают буквально с 1000 р. При операциях с валютой минимальная сумма сделки – 1 доллар или евро.

Единственное ограничение, которое надо учитывать — размер 1 лота. Он не зависит от ВТБ и устанавливается биржей. Не все ценные бумаги можно покупать по 1 шт.

Пополнение и вывод денежных средств

Пополнить счет бесплатно можно банковским переводом в системе ВТБ-Онлайн или из другого банка. Комиссии не будет также при пополнении с карты ВТБ через приложение. При зачислении средств через инвестиционное приложение ВТБ комиссия составит 0.4-0.5% от суммы (мин. 10 р.).

Вывод средств осуществляется бесплатно. Исключение – вывод средств, полученных по операциям с валютами в сумме от 300 тыс. р. за месяц. Комиссия по таким операциям 0.2% от положительной разницы, полученной при операциях.

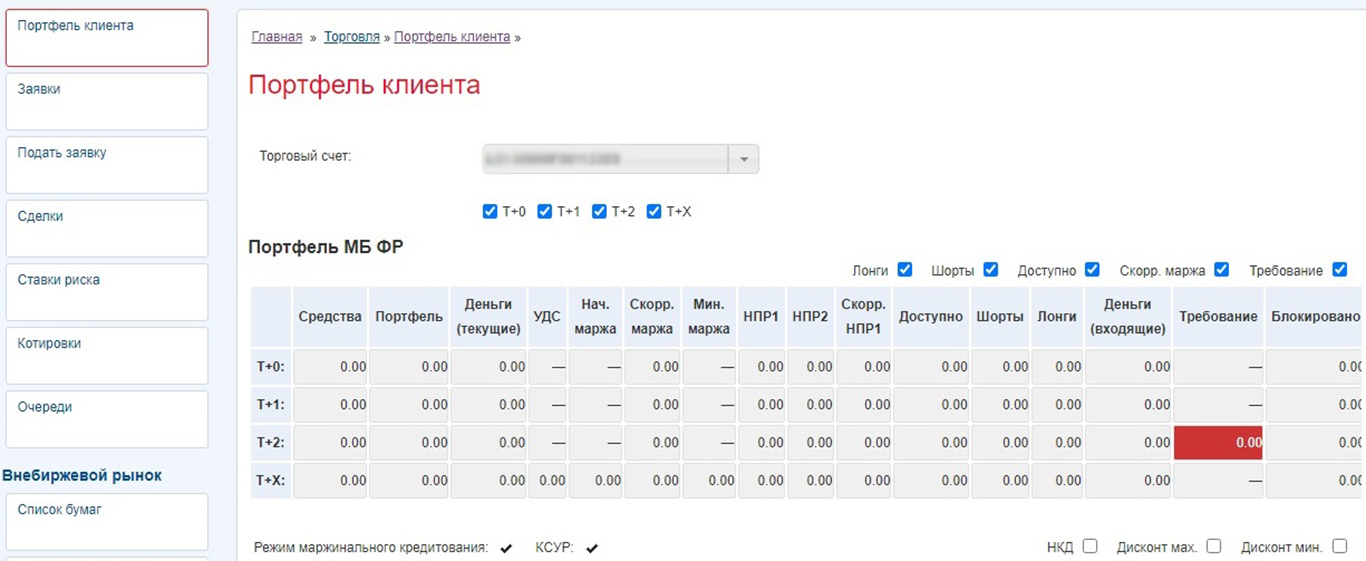

Маржинальная торговля

Маржинальная торговля широко применяется при использовании спекулятивной модели заработка на бирже и внебиржевых инструментах. Фактически этот инструмент позволяет брать в кредит различные активы и совершать с ними сделки. При этом на счете инвестора не требуется наличие всей суммы для проведения сделок.

Условия инвестиций через ВТБ предусматривают кредитование в течение торгового дня бесплатно. При переносе маржинальной позиции на следующий день взимается вознаграждение в размере до 16.8% годовых.

Индивидуальный инвестиционный счет (ИИС)

В приложение ВТБ Инвестиции для частных лиц – налоговых резидентов РФ доступен специальный вид брокерского счета – индивидуальный инвестиционный счет (ИИС). Он был создан по инициативе государства для привлечения интереса населения к вложению средств в ценные бумаги. Фактически ИИС – обычный брокерский счет с преференциями по налогам в виде возможности получить вычет.

На выбор по ИИС доступны 2 варианта вычета. Первый предусматривает освобождение от НДФЛ всего дохода, полученного по ИИС. А второй вариант предусматривает ежегодный вычет на сумму взноса. Вычет с внесенных средств предусматривает ограничение по сумме в 400 тыс. р. в год, т. е. по нему нельзя вернуть больше 52 тыс. р. за год.

Особенности ИИС, о которых должен знать инвестор:

- Данный тип счетов недоступен тем, кто не является налоговым резидентом РФ.

- Если вывести средства с ИИС раньше, чем через 3 года, то право на вычет будет утеряно, а средства, уже перечисленные из бюджета, придется вернуть.

- Нельзя иметь больше 1 ИИС одновременно.

- Максимальная сумма взноса на ИИС за год (при любом типе вычетов) – 1 млн р.

ИИС можно использовать совместно с ОФЗ-н для одновременного получения дохода с минимальными рисками и налоговых преференций. Особенно этот вариант интересен инвесторам, которые имеют доход, облагаемый НДФЛ по ставке 13%, например, людям, получающим «белую» зарплату.

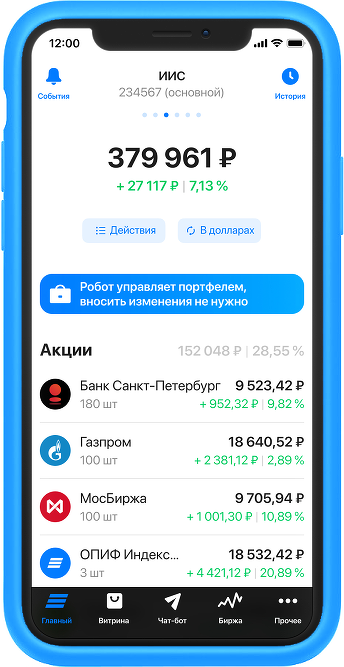

Робот-советник

Робот-советник выполняет две задачи: собирает персональный инвестиционный портфель и дает советы по управлению активами, которые хранятся в VTB инвестиции личный кабинет. Приложение создает портфели под разные цели и стратегии.

При формировании портфелей используется тактика core-satellite, предусматривающая деление активов на две категории:

- Бумаги, работающие в долгосрочной перспективе (хранятся от года и больше);

- Бумаги, выполняющие короткие тактические (хранятся до нескольких месяцев).

Усилия робота-советника направляются на то, чтобы распределить активы по классам самым выгодным способом – с учетом стартовой суммы. Он упорядочивает ВТБ инвестиции акции и выбирает самые безопасные стратегии вложений и распределения денег.

К примеру, если клиент с балансом в 40 000 рублей покупает акцию за 20 000 рублей, то соотношение между классами нарушается. Чтобы понизить зависимость портфеля от купленной акции, робот добавляет на эту сумму фонд акций, входящих в десятки ценных бумаг одновременно. Этот метод называется диверсификацией и позволяет снизить риски от вложения средств.

Робот-советник присылает уведомления пользователю в следующих случаях:

- Управляющие изменили перечни лучших ценных бумаг: если в результате корректировки управляющих одна акция сменится на другую, робот попросит пользователя отметить это в своем портфеле.

- В портфеле что-то поменялось: к примеру, изменилась ценность бумаг. Если пропорции между акциями и облигациями нарушатся, робот предложит продать избыток активов того или иного типа и восстановить равновесие.

- Владелец кабинета пополнил баланс: на основании внесенных средств робот предложит купить ценные бумаги для сохранения баланса.

- Владелец кабинета продает бумаги: если робот заметит, что в результате операций с активами портфель отличается от предложенного приложением, он предупредит пользователя.

Основные «фишки» приложения ВТБ Инвестиции

Дивидендный календарь

Работая через приложение, пользователь может воспользоваться некоторыми «фишками».

К примеру, есть возможность приобрести валюту неполными лотами. Обменивать доллары и евро разрешено от 1 у.е., а не от 1000 у.е., как это сделано у других брокеров. Чтобы приобрести валюту, необходимо нажать на разделы вверху экрана. Выбрав категорию «Валюта», инвестор должен нажать на кнопку «Купить» и указать нужное количество.

Еще одна особенность приложения — наличие стакана котировок

Смотреть его очень важно, особенно при работе с неликвидными инструментами, к которым относят еврооблигации и корпоративные облигации. Для удобства опытных инвесторов в приложении реализована функция установки заявки тейк-профит и стоп-лосс.

Разработчики позаботились о том, чтобы программа содержала краткую информацию о ценных бумагах

Здесь также отлично реализован купонный и дивидендный календарь. За неактивность ВТБ не взимает абонентскую плату, также ведение брокерского счета и дополнительные услуги для клиента оказываются бесплатными. Работа ведется по принципу: нет сделок — нет уплаты комиссии.

Сколько в месяц зарабатывает новичок в инвестициях с ВТБ

Конкретно ответить на вопрос, сколько зарабатывают на инвестициях ВТБ, не получится. Один месяц — слишком короткий период, даже для среднего подсчета заработка. Вы можете даже не заработать ничего, и это будет в пределах нормы, год — куда показательнее.

Кредит без процентов для первого инвестиционного портфеля

Оформите кредитную карту ВТБ с беспроцентным периодом и большим кэшбеком на все категории покупок и переводов! Прекрасный старт в мир инвестиций! Ознакомиться и оформить можно здесь

Результат зависит от разных факторов, это:

- сумма вложений;

- виды сделки, которые вы совершали (покупка/продажа);

- ситуация на мировом рынке.

Ещё один из важнейших показателей — это время. Долгосрочные инвестиции всегда значительнее увеличивают капитал.

Интересная статья

Что такое робот-советник в ВТБ Инвестиции — как работает и как отключить?